マンション売却で消費税が発生するものは?個人や法人ではどうなる?

個人がマイホームとして住んでいるマンションを売る場合、消費税は発生しません。

一方で、個人が売主でも賃貸マンションなどの事業用のマンションを売却する場合には消費税が生じたりと、消費税のルールは複雑であり、マンション売却の消費税のルールについて知りたいと思っている人も多いのではないでしょいうか。

そこで今回の記事では「マンション売却の消費税」を中心に、マンション売却時に消費税か発生するケース、発生する消費税などについて詳しく解説しています。

売り時を逃さないためには「今」の査定価格を知ることが必要です

査定依頼フォームをご入力いただくだけで、最短2時間で簡易(机上)査定価格をご連絡いたします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

マンション売却の消費税は個人か事業者かで変わる

マンション売却の消費税の考え方としては、個人か事業者かという区別はなく、課税対象か非課税対象かという区別が存在します。

課税と非課税の区別は下表の通りです。

| 課税されないもの | 課税されるもの |

|---|---|

| ・土地の売却 ・個人によるマイホーム(家・マンションなど)の売却 | 建物の売却 |

個人であっても、賃貸マンションやアパートなどの事業用の不動産を売る場合には、建物に消費税がかかります。

ただし、例外的に個人がマイホームを売る場合には、建物にも土地にも消費税は課税されません。

消費税には、課税事業者と免税事業者という区別もあります。

- 課税事業者

- 課税事業者とは、消費税を納税しなければならない事業者のことです。

- 免税事業者

- 免税事業者とは、消費税の納税が免除されている事業者のことです。

事業者という表現になっていますが、個人であっても賃貸マンションやアパート等の賃貸経営をしている人であれば事業者です。

免税事業者は、基準期間における課税売上が1,000万円以下の事業者のことを指します。

基準期間とは、個人は「前々年」、法人は「前々事業年度」が該当し、課税売上とは消費税が発生する売上のことを指します。

例えば、コインパーキングをしている個人でも、前々年の課税売上が1,000万円以下の人であれば、事業者ですが免税事業者であるということです。

個人でも賃貸経営を行っている人や個人事業主は「事業者」に該当するため、課税事業者であればマイホーム以外の建物を売った場合は消費税が発生することになります。

マンション売却の消費税について見てきましたが、次にマンション売却にかかる主な費用についてお伝えします。

マンション売却にかかる主な費用

マンション売却にかかる主な費用は以下の通りです。

| 費用項目 | 手数料の相場 |

|---|---|

| 仲介手数料 | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

| 登録免許税 | 抵当権抹消の登録免許税は、不動産1個につき1千円 |

| 司法書士手数料 | 抵当権抹消登記:1.5万円前後 |

| 繰り上げ返済手数料 | 都市銀行なら1~3万円程度 |

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 |

マンション売却にかかる主な費用については、以下の記事で詳しく解説しています。

次にマンション売却時に消費税がかかるものについて見ていきましょう。

マンション売却時に消費税がかかるもの

マンション売却時に消費税がかかるものは以下の通りです。

マンション売却時に消費税がかかるもの

- 仲介手数料

- 司法書士手数料

- 住宅ローンの一括繰上返済手数料

仲介手数料

仲介手数料は全額消費税の課税対象です。

仲介手数料は、土地と建物の合計額を元に計算されます。

土地の売買そのものには税金はかかりませんが、土地だけの取引であっても仲介手数料には消費税がかかります。

司法書士手数料

司法書士手数料は消費税の課税対象です。

司法書士手数料は、司法書士のサービスに対する報酬であるため、一般的なサービスを利用したときと同様に消費税が発生します。

住宅ローンの一括繰上返済手数料

定額となっている住宅ローンの一括繰上返済手数料は課税対象です。

繰上返済が一件当たり定額となっているものは、解約手数料を対価とする役務の提供に相当するため、消費税がかかることになります。

一方で、繰上返済した額に一定率を乗じて手数料を計算される一括繰上返済手数料の場合には、逸失利益を補てんするために受け取る損害賠償金としての性格を有するということで、消費税の課税対象にはならないとされています。

次にマンション売却で消費税が発生しないものがある理由について見ていきましょう。

マンション売却で消費税が発生しないものがある理由

マンション売却で消費税が発生しないものがある理由について解説します。

土地は課税されない

不動産の売買では土地に消費税は課税されません。

理由としては、消費税は付加価値税の一つと考えられているからです。

消費税は、課税事業者が顧客から預かった消費税(預り消費税)と事業者が支払った消費税(支払消費税)の差額を納める税金です。

売上から仕入れを控除した利益(付加価値)の部分が納税対象となっていることから、付加価値税とも呼ばれています。

付加価値というのは人間が生み出す商品やサービスに対して生じる価値のことです。建物は人間が建てるため、付加価値があります。

一方で、土地は元々地球上にあったものであり、人間が生み出したものではないことから、土地を売買しても付加価値は生まれないという考え方があります。

よって、建物には消費税は発生しますが、土地には消費税は生じないのです。

建物は課税されない(個人売主の場合)

建物は原則として消費税は課税されますが、例外的に個人がマイホームやセカンドハウスを売ったときは消費税が非課税です。

- セカンドハウスとは、別荘以外の家屋で「週末に居住するため郊外等に取得するもの」や「遠距離通勤者が平日に居住するために職場の近くに取得するもの」になります。

マイホームやセカンドハウスの売却は、事業ではないことから例外的に消費税は課税されないというのが理由です。

尚、個人が売主でも賃貸マンションのような事業用の建物は消費税が生じます。

投資用の区分マンションも、消費税の課税対象です。

個人が売主だから消費税が課税されないということではありません。

セカンドハウスについては、以下の記事で詳しく解説しています。

印紙税は消費税が発生しない

印紙税や登録免許税のような税金には消費税は発生しません。

税金に税金はかからないため、売却で生じる所得税や住民税にも税金は生じないことになります。

次に法人や個人事業主がマンション売却した際の消費税について見ていきましょう。

法人・個人事業主などがマンション売却した際の消費税

これまで説明したきたように売主が誰かに関わらず、不動産の売買では土地の消費税は非課税、建物の消費税は課税されることが原則です。

法人がマンションを売却した場合には、原則通り、土地の消費税は非課税、建物の消費税は課税されます。

法人にはマイホームという概念がないため、例外なく建物には消費税がかかるということです。

例えば、不動産会社が中古マンションを転売するときは、建物に消費税が発生しています。

一方で、個人事業主の場合は、若干異なります。

個人事業主も、基本的には土地の消費税は非課税、建物の消費税は課税というのは法人と同じです。

ただし、個人事業主の場合、個人で持っているマイホームを売る場合には、マイホームの建物部分は非課税になります。

例えば、個人事業主である床屋の店主が自宅を売る場合、建物の消費税は非課税です。

それに対して、個人事業主である床屋の店主が店舗を売る場合は、原則通り、建物に消費税はかかります。

消費税を内税で取引した場合には、固定資産税評価額で土地と建物価格を割り付けて消費税を計算することが一般的です。

ここで、内税で取引した場合の消費税額の求め方を示します。

(前提条件)

税込取引総額:41,600,000円

売却時の土地固定資産税評価額:15,000,000円

売却時の建物固定資産税評価額:10,000,000円

消費税率:10%(2021年12月現在)

(消費税の計算方法)

土地割合 = 土地固定資産税評価額 ÷ (土地固定資産税評価額+建物固定資産税評価額)

= 15,000,000円 ÷ (15,000,000円 + 10,000,000円)

= 60%

建物割合 = 建物固定資産税評価額 ÷ (土地固定資産税評価額+建物固定資産税評価額)

= 10,000,000円 ÷(15,000,000円 + 10,000,000円)

= 40%

消費税は建物価格割合に消費税率を乗じることで、全体の中の消費税割合を求めることができます。

建物に係る消費税割合 = 建物割合 × 消費税率

= 40% × 10%

= 4.0%

今回のケースでは、41,600,000円のうち4.0%が消費税であることになります。

全体の税込価格の割合は以下の通りです。

税込価格の割合 = 土地割合 + 建物割合 + 建物に係る消費税割合

= 60% + 40% + 4.0%

= 104.0%

よって、消費税額は以下のように求められます。

消費税額 = 税込取引総額 × (建物に係る消費税割合÷税込価格の割合)

= 41,600,000円 × 4.0% ÷ 104.0%

= 1,600,000円

次にマンション売却にかかる費用や税金を抑える方法について見ていきましょう。

マンション売却にかかる費用や税金を抑える方法

マンション売却にかかる費用や税金を抑える方法について解説します。

自治体の補助金

マンション売却に関しては、国や自治体の補助金は存在しません。

補助金は購入物件にありますので、買い替えをする人であれば購入物件で補助金を利用することは可能です。

購入物件で利用できる補助金については、以下のようなものがあります。

購入物件で利用できる補助金

- すまい給付金

- ZEH(ゼッチ)補助金

- 地域型住宅グリーン化事業補助金

- グリーン住宅ポイント制度

- 自治体の補助金(三世代同居住宅を作る場合等)

購入物件で使える補助金は、新たに購入する物件が戸建てのケースのほうが選択肢が多いです。

それぞれの補助金を利用するには一定の要件を満たす必要があるため、補助金を利用したい場合には要件を十分に確認する必要があります。

また、一定のリフォームに関しては補助金があるため、一部の人の中には売却前のリフォームで補助金を使えないか検討する人もいるようです。

しかしながら、リフォームで得られる補助金は、耐震改修やCO2削減を目的としたものに対して出させるものがほとんどであるため、売却のためのリフォームには馴染まないものがほとんどになります。

耐震改修やCO2削減は、売却を目的とするには過剰なリフォームとなりますので、補助金を使ってリフォームをすることは検討しなくても良いでしょう。

譲渡益が出た際の特例

マンション売却では、譲渡益が生じたときに税金が発生します。

譲渡益とはプラスの譲渡所得のことで、譲渡所得は以下の計算式で求めます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額は売却価額です。

取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額のことです。

減価償却とは、建物の価値を減少させていく会計上の手続きのことです。

譲渡費用は、仲介手数料や印紙税などの売却に直接要した費用のことです。

税金は譲渡所得に税率を乗じて計算されます。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得と分けられます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得税 | 住民税 | 合計税率 | |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

復興特別所得税については、所有期間に関わらず2.1%となります。

売却したマンションがマイホームの場合、一定の要件を満たせば以下の3つの特例を利用できます。

| 特例の性質 | 特例名称 |

|---|---|

|

譲渡益が生じたときの節税特例 | 3,000万円特別控除 |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | |

| 特定の居住用財産の買換え特例 |

尚、上記の3つの特例は、買い替えにおいて購入物件で住宅ローン控除を利用する場合には同時に併用することができません。

住宅ローン控除とは、住宅ローンを組んで自宅を購入すると、所得税が一定期間節税できる制度のことです。

一般的には、売却物件の節税特例による節税効果よりも、購入物件の住宅ローン控除による節税効果の方が大きいため、売却物件では税金を払って購入物件で住宅ローン控除を利用する人が多い傾向があります。

住宅ローン控除については、以下の記事で詳しく解説しています。

譲渡損失が出た際の特例

譲渡損失とはマイナスの譲渡所得のことで、売却したマンションがマイホームの場合で譲渡損失が出て、一定の要件を満たせば以下の2つの特例を利用できます。

| 特例の性質 | 特例名称 |

|---|---|

|

譲渡損失が生じたときの税金還付を受けられる特例 | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) |

尚、譲渡損失が生じたときの特例は、買い替えにおける購入物件で住宅ローン控除と併用することが可能です。

マンション売却ならスター・マイカの買取がおすすめ

ここまで、マンション売却にかかる消費税ついてご説明しました。

すでに売却活動をしているものの売却先がなかなか決まらず、お悩みの方もいらっしゃるのではないでしょうか。

そのような場合は、売却方法を変更する必要があるかもしれません。

3ヶ月経っても売れないのは販売戦略ミスかも!?

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

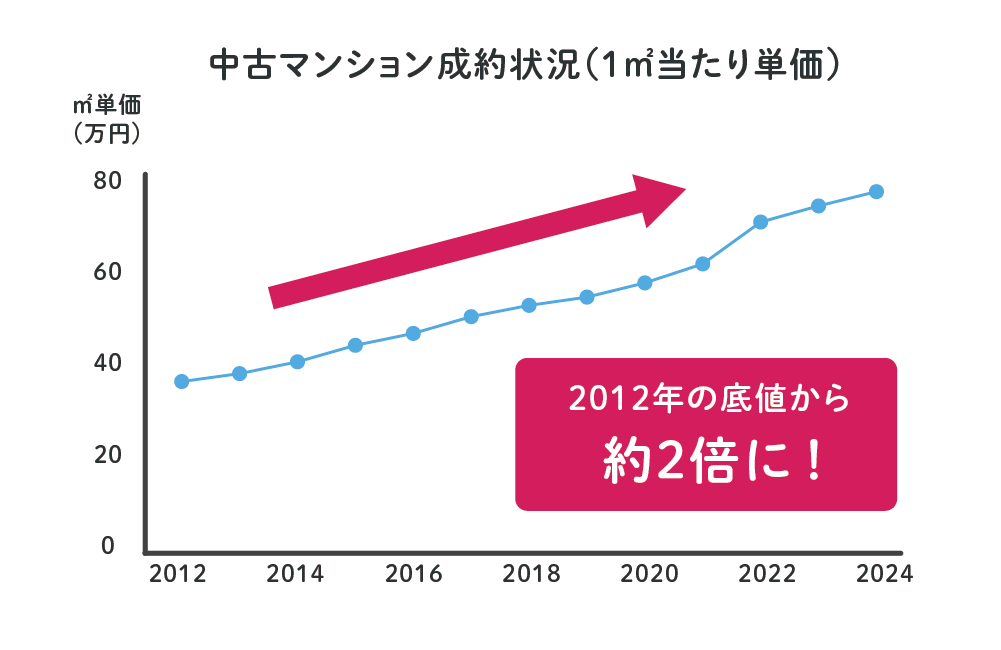

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、ちょっと焦らなければならないかもしれません。 いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。

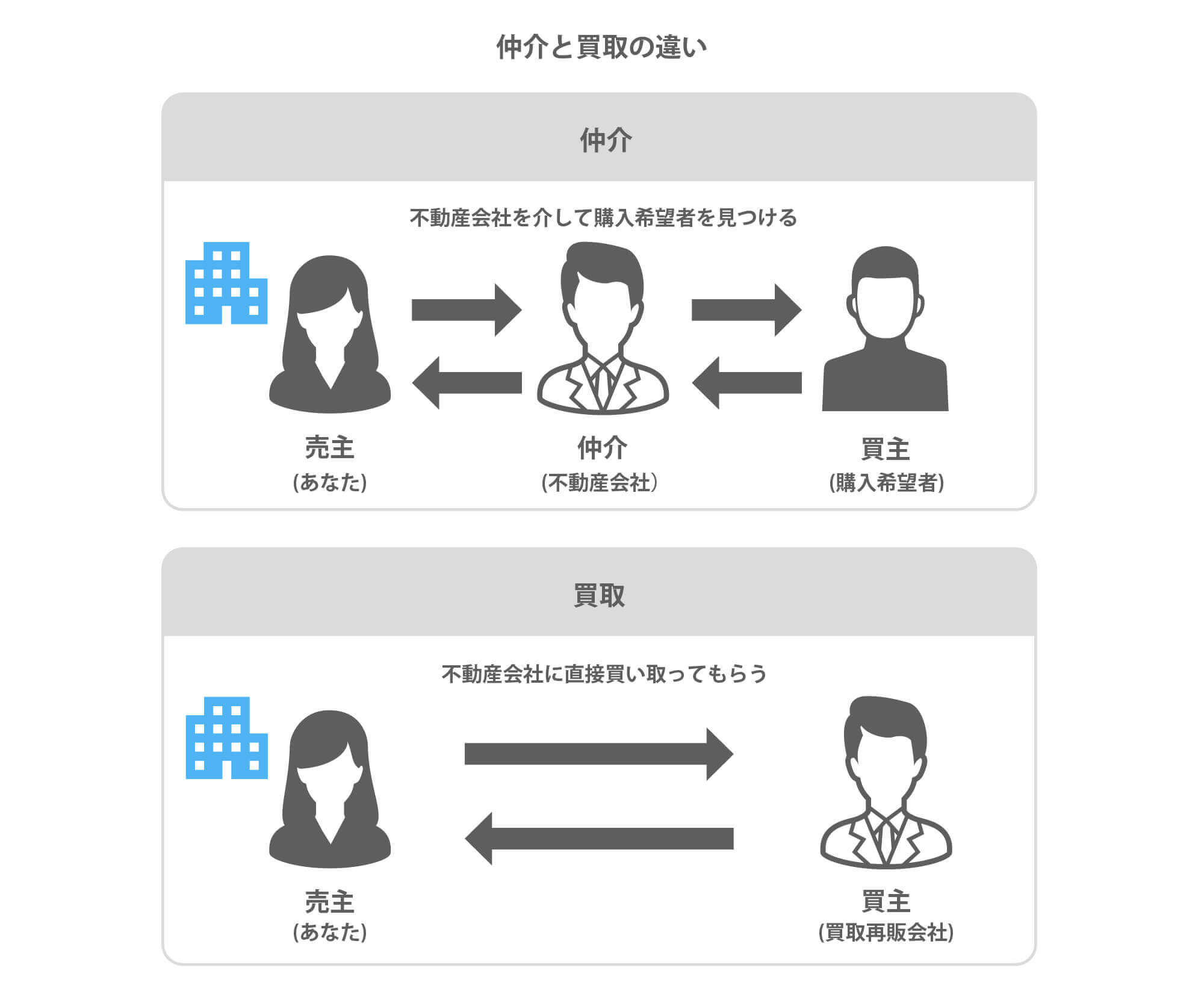

「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなります。 仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な買える価格を提示していますので、場合によっては最短で数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。 参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

まとめ

マンション売却の消費税について解説してきました。

個人の方がマイホームを売る場合には、マンションに消費税はかかりません。

マンション売却と消費税の関係がわかったら、早速に査定を依頼して売却に取り掛かりましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処方法

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る