マンションの買い替えは「売り先行」と「買い先行」どっちにすべき?

「マンションを買い替えたいけど、まず買うべき?それとも先に売るべき?」「買い替えの際の税制の特例がよくわからない」「住宅ローンを完済しないと買い替えできないの?」など、マンションの買い替えにお悩みの人は多いのではないでしょうか。

マンションの買い替えは、購入と売却の2つの作業を行うので、ポイントを押さえて進めないと費用負担が増えるなど、困った事態を招く可能性があります。

そこで今回の記事では「マンション売却の買い替え」を中心に、マンションの買い替えの基礎知識から、買い先行の流れ、売り先行の流れなどをわかりやすくご紹介します。

早期売却をめざすなら

マンション買取の専門家

スター・マイカへ

最短60秒で

最短60秒で

入力完了! 完全無料査定スタート

目次

マンション買い替えの理由とタイミング

この章ではマンション買い替えの理由とタイミングについて解説します。

理由の多くがライフスタイルの変化

マンション買い替えの理由は、主にライフスタイルの変化のタイミングであり、具体的には以下のようなものがあります。

- 結婚や出産

- 転職や転機

- 両親の介護

結婚や出産

結婚や出産は、マンションを買い替える大きな理由の一つです。

結婚も出産も家族が増えるイベントであるため、必要な部屋数も多くなります。

結婚や出産による買い替えは、今の家よりも部屋数の多いマンションや戸建てを購入するケースが多いです。

転勤や転職

転勤や転職も買い替えの理由の一つになります。

転勤は急に決まるケースが多く、遠方への引っ越しも伴うため、先に新居を決めてから引越し後に売却する人もいます。

転職の場合は、通勤しやすい駅に引っ越すために買い替える人もいますが、収入が減ったことでもっと安い物件に買い替える人もいます。

両親の介護

両親の介護のために、マンションを買い替える人もいます。

地方の親を呼び寄せて広い間取りの家に住むようなケースが該当します。

また、病院に通院しやすい場所に買い替える人も多いです。

子どもの独立

子どもの独立も買い替えのタイミングの一つです。

子どもの独立は、結婚や出産とは異なり家族が減るイベントになります。

最近では、子どもが独立した後に今住んでいる広い家を売却して、利便性の高い場所に狭いマンションを購入する高齢者が増えています。

築10年前後のマンションの買い替えが多い

マンションでは、築10年前後のマンションの買い替えも多く、以下のような理由が挙げられます。

- 住宅ローン控除の期限のため

- 大規模修繕工事を控えているため

住宅ローン控除の期限のため

住宅ローン控除を利用している人は、原則として10年で住宅ローンの期限が切れます。

- 住宅ローン控除

- 住宅ローン控除とは、住宅ローンを組んで自宅を購入すると、所得税が一定期間節税できる制度のことです。

住宅ローンは、住み替えると何度でも利用できる特徴があります。

新たなローンを組み、新しい家に住み替えれば、再び10年間所得税を節税することが可能です。

住宅ローン控除については、以下の記事で詳しく解説しています。

大規模修繕工事を控えているため

大規模修繕工事を控えていることを理由に売却する人もいます。

大規模修繕工事を終えると修繕積立金の不足が明らかになり、毎月の修繕積立金が増えるケースがあります。

中には修繕積立金が増えることが負担に感じる人もいますので、築10年前後に売却する人もいるようです。

ここまでマンション買い替えの理由とタイミングについて見てきましたが、次に住宅ローンが残っているマンションの買い替えについて見ていきましょう。

住宅ローンが残っていてもマンションの買い替えは可能

住宅ローンが残っていてもマンションの買い替えは可能です。

住宅ローンが残っているケースでは、売却額によって住宅ローン残債を完済することが基本となります。

住宅ローン残債が売却額を上回ってしまうようなケースでは、返済しきれない残債を貯金等で返済すれば、問題なく売却できます。

仮に、貯金等で返済できない場合でも、「住み替えローン」を使うことで買い替えは可能です。

住み替えローンについては、後述の「住み替えローンについて」にて詳しく解説します。

マンション買い替えの「売り先行」と「買い先行」の違い

マンション買い替えには「売り先行」と「買い先行」の2種類があります。

- 売り先行

- 売り先行とは、売却を先に行い購入を後に行う買い替え方法のことです。

- 買い先行

- 買い先行とは、購入を先に行い売却を後に行う買い替え方法のことです。

次に「売り先行」と「買い先行」の流れについて見ていきましょう。

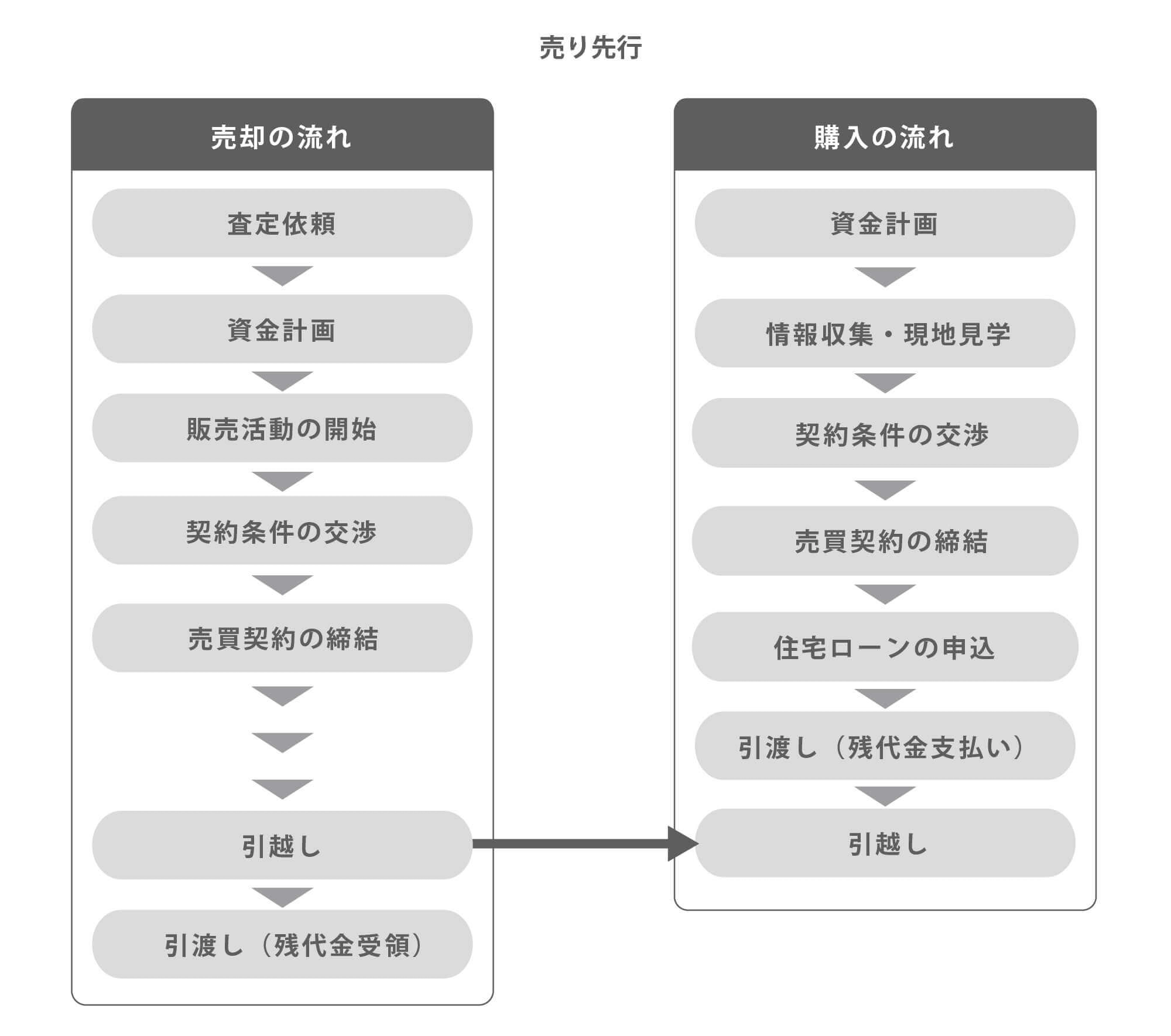

「売り先行」の買い替えの流れ

「売り先行」の買い替えの流れは下図の通りです。

売り先行では売却と購入をほぼ同時に行い、仮住まいを発生させないようにするために売却と引渡のタイミングを極力合わせることがポイントです。

- 仮住まい

- 仮住まいとは、自宅のリフォーム工事や建替えや買い替えなどにより、一時的に住む家のことです。

「売り先行」のメリット

「売り先行」のメリットには、以下の2つがあります。

「売り先行」のメリット

- 売却代金が入金された後に購入ができるため、資金の負担が軽い

- 同時に物件を2つ持たないため、維持費の負担が軽い

売り先行のメリットは、経済的な負担が軽いという点です。売却代金を元手に購入ができるため、資金繰りが楽になります。

また、物件を同時に2つ持たないため、住まない物件における固定資産税等の余計な維持費も生じないことなります。

固定資産税については、以下の記事で詳しく解説しています。

「売り先行」のデメリット

「売り先行」のデメリットには、以下の2つがあります。

「売り先行」のデメリット

- 売却と購入のタイミングを合わせるのが難しい

- 住みながら売るため、売りにくい

売り先行は、売却と購入のタイミングを合わせるのが難しいです。

売却と購入のタイミングが合わないと仮住まいが発生し、二重の引っ越し費用や仮住まい期間中の家賃等が生じます。

また、住みながら売るため、内覧対応が発生し、売りにくいです。

- 内覧

- 内覧とは購入希望者に家の中を見せる販売行為のことです。

住みながら内覧を行うため、内覧がある度に家の片付け等が発生し、ストレスの原因となりえます。

マンション売却時の内覧については、以下の記事で詳しく解説しています。

「売り先行」が向いている人

「売り先行」が向いている人は、経済的な負担を軽くしたい人です。

売り物件の住宅ローンが完済していない人や、売却物件と購入物件の二重ローンが耐えられない人には売り先行が適しています。

次に「買い先行」の買い替えの流れについて見ていきましょう。

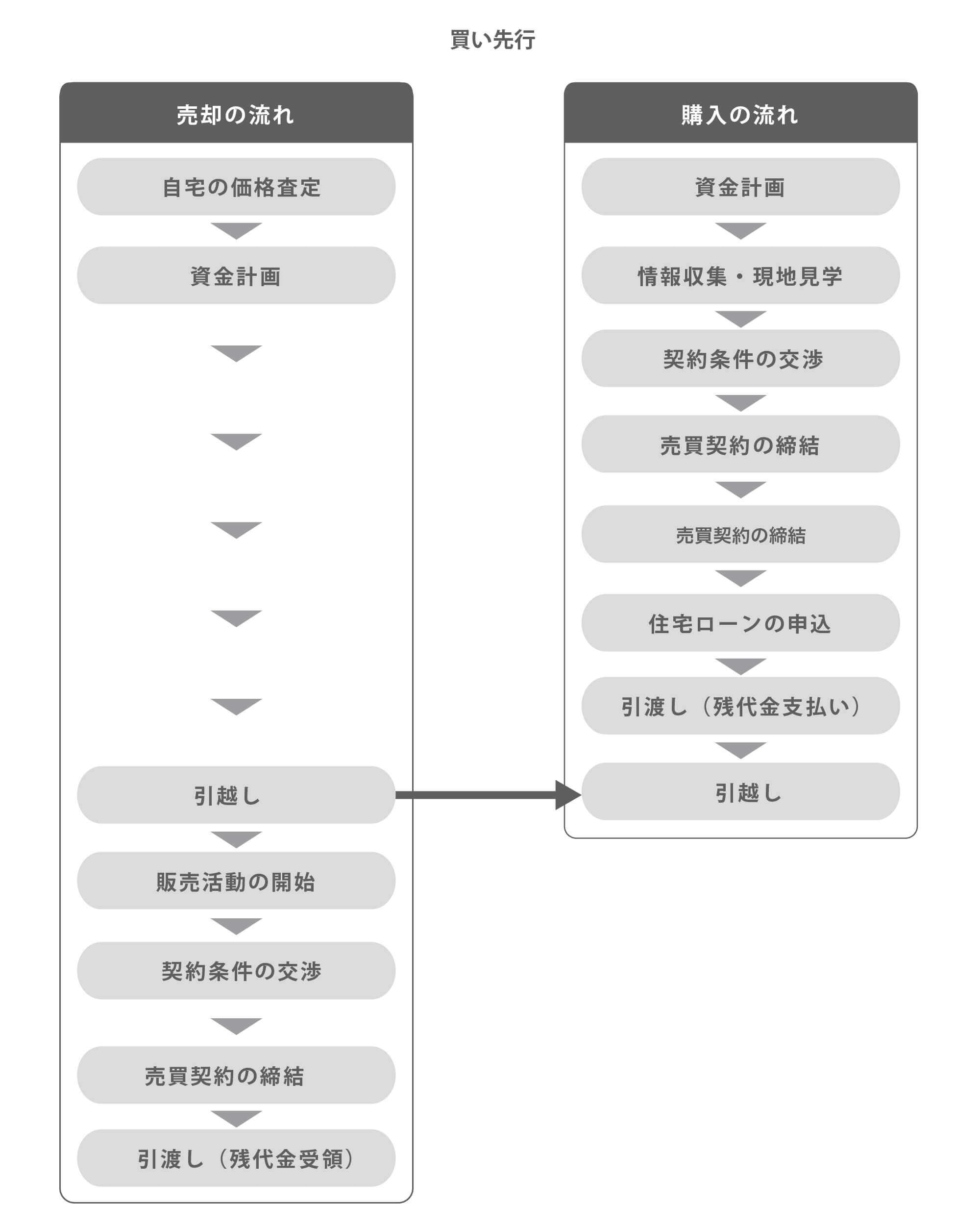

「買い先行」の買い替えの流れ

買い先行は、購入と売却を独立して行うことができ、売り先行に比べると手順はスッキリしています。

「買い先行」のメリット

「買い先行」のメリットには、以下の2つがあります。

「買い先行」のメリット

- 売却と購入のタイミングを無理に合わせる必要がなく、引っ越しが一回で済む

- 空き家の状態で売却できるため、売りやすい

買い先行は、売却と購入のタイミングを無理に合わせる必要がなく、引っ越しが一回で済む点がメリットです。

スケジュール調整は売り先行と比べると格段に簡単となります。

また、空き家の状態で売却できるため、内覧対応も不要となり売りやすいです。

「買い先行」のデメリット

「買い先行」のデメリットには、以下の2つがあります。

「買い先行」のデメリット

- 経済的なゆとりがないとやりにくい

- 売却物件と購入物件の2つの物件で維持費が発生する

住宅ローンが残っている物件で買い先行を行うと、売却物件と購入物件の2つで二重ローンが発生します。

二重ローンにも耐えられるような経済的なゆとりがないと、やりにくい点がデメリットです。

また、売却物件と購入物件の2物件を保有する期間があることから、維持費の負担が大きくなります。

「買い先行」が向いている人

「買い先行」が向いている人は、売却物件の住宅ローンが完済している人や、二重ローンにも耐えられる経済的なゆとりのある人です。

手順自体は買い先行の方が売り先行よりも簡単ですので、経済的な余裕があれば買い先行の方がおすすめといえます。

ここまで売り先行と買い先行について見てきましたが、次に買取保証についてお伝えします。

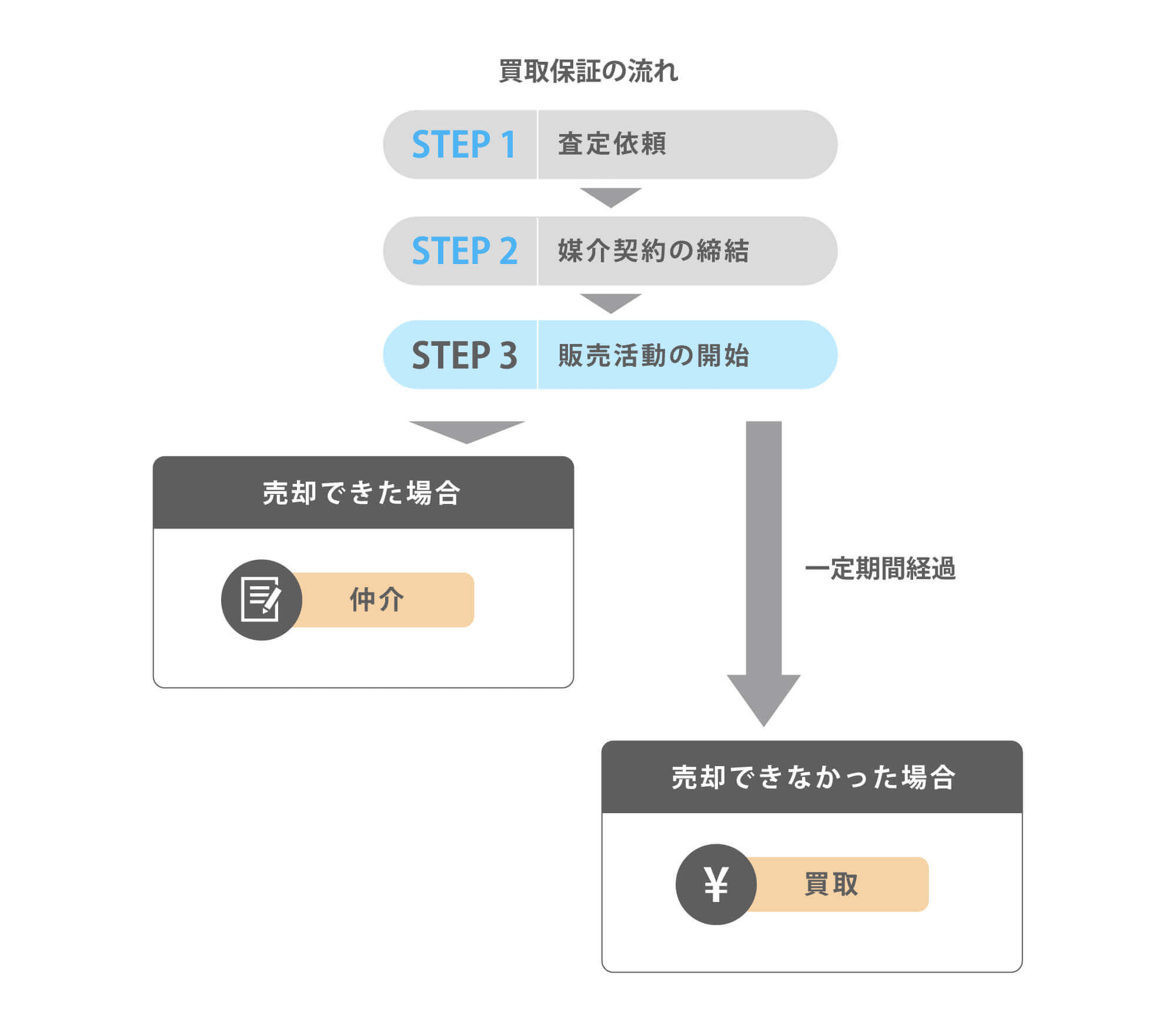

買取保証について

- 買取保証とは、一定期間、仲介で最終消費者への売却を実施し、期限までに売ることができなかったら、そのまま不動産会社に買い取ってもらうサービスのことです。

仲介を行う間の売却期間のことを「保証期間」と呼びます。

最後は不動産会社が買い取るといっても、不動産会社は転売を目的に下取り価格で買い取るため、売却金額は安くなります。

最終的な不動産会社への売却価格は仲介による価格の80~90%程度です。

マンション買取の流れについては、以下の記事で詳しく解説しています。

利用時の注意点

買取保証は、保証期間内に売らないと不動産会社に下取り価格で売ることになるため、売却価格が安くなってしまう点が注意点です。

保証期間は、一般的には3ヶ月としている不動産会社が多いですが、3ヶ月以上で設定してくれている会社もあります。

保証期間は長い方が焦って売らずに済みますので、できるだけ長い保証期間を提供している不動産会社を選ぶことがポイントです。

買取保証については、以下の記事で詳しく解説しています。

次に住み替えローンについて見ていきましょう。

住み替えローンについて

- 住み替えローンとは、売却物件で返済しきれなかったローン残債を購入物件の住宅ローンに上乗せして借りることができるローンのことです。

住み替えローンを使えば、売却物件の住宅ローン残債が売却価格を上回っている状態(オーバーローンという)でも買い替えをすることができます。

住み替えローンを利用するには、売却物件と購入物件の引渡日を同日とすることが条件です。

利用時の注意点

住み替えローンは、銀行からすると物件価格以上のお金を貸すことになるため、銀行にとってはリスクのある融資です。

そのため、銀行の住み替えローンは融資審査が厳しく、住み替えローンは誰でも利用できるわけではないという点が注意点となります。

オーバーローンの人は住み替えローンが組めるかどうかを事前に銀行に確認しておくことが必要です。

住み替えローンについては、以下の記事で詳しく解説しています。

次につなぎ融資について見ていきましょう。

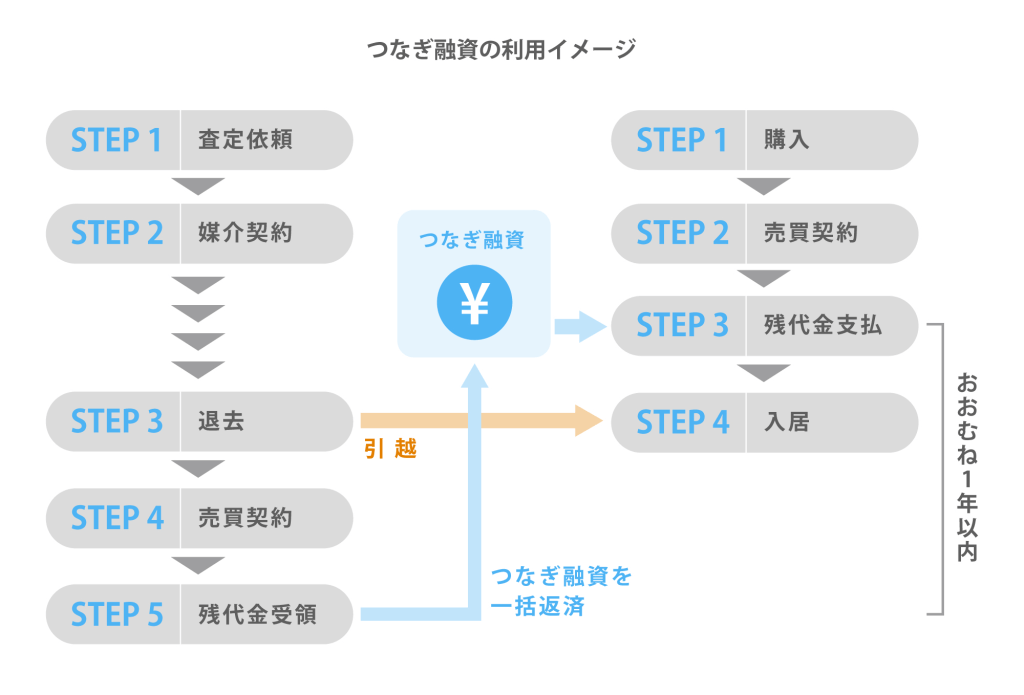

つなぎ融資について

- つなぎ融資とは、購入物件の代金支払いが売却物件の代金入金よりも先になったときに、一時的な資金不足を補填するためのローンのことです。

つなぎ融資は、一時的に不足する資金を手当てするだけのローンであり、売却が決まった段階で一括返済する仕組みのローンとなります。

利用時の注意点

つなぎ融資は、銀行で直接申し込むものではなく、不動産会社が提供しているサービスの一つです。

銀行が買取保証の買取価格を担保として融資を行うものであり、買取保証を提供している不動産会社でないと、つなぎ融資のサービスも提供していないことになります。

そのため、つなぎ融資を利用する可能性のある人は、最初からつなぎ融資のサービスを提供している不動産会社に売却を依頼することが必要です。

次に買い替え特約について見ていきましょう。

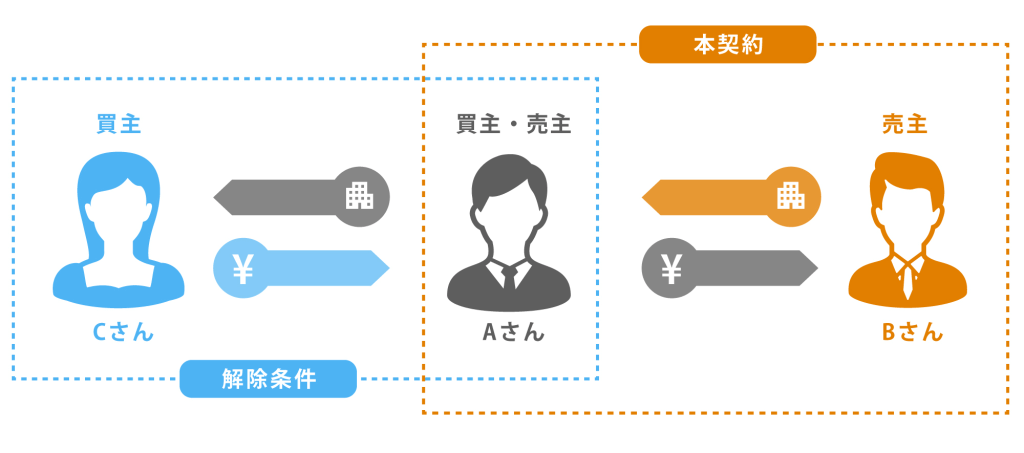

買い替え特約について

- 買い替え特約とは、買い替えを行う人が、自分の家が期限までに売却できなかった場合に、購入物件の売買契約を解除できるという特約のことです。

購入物件で買い替え特約を締結することができれば、売却と購入を同日に行うことができるため、住み替えローンを利用することができます。

利用時の注意点

買い替え特約は、締結できる購入物件が限られるという点です。

購入物件の売主(Bさん)にとっては、Aさんの売却が成約しないと自分の物件が売れないことになるため、不利な特約となります。

そのため、個人が売主の物件の場合は、買い替え特約を結んでもらえないことが多いです。

買い替え特約が締結できる物件は、基本的に売主が不動産会社の物件であることが一般的となっています。

次にマンション買い替え時に発生する税金と諸費用について見ていきましょう。

マンション買い替え時に発生する税金と諸費用

この章ではマンション買い替え時に発生する税金と諸費用について解説します。

マンション売却で利益が出た時

売却で譲渡所得と呼ばれる売却益(譲渡益という)が出たときは、所得税および住民税、復興特別所得税が生じます。

譲渡所得の計算式は以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

- 譲渡価額

- 譲渡価額とは、売却価額のことです。

- 取得費

- 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額のことです。

- 減価償却

- 減価償却とは、建物の価値を減少させていく会計上の手続きのことです。

- 譲渡費用

- 譲渡費用とは、仲介手数料や印紙税などの売却に直接要した費用のことです。

税金は譲渡所得に税率を乗じて計算されます。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得と分けられます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

マンション売却で損失が出た時

売却で譲渡所得がマイナス(譲渡損失という)となったときは、税金は生じません。

一定の要件を満たす買い替えは、「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」を利用すると税金の還付を受けられることもあります。

マンション売却時にかかる費用

売却時にかかる費用には以下のようなものがあります。

| 費用項目 | 手数料の相場 |

|---|---|

| 仲介手数料 | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

| 司法書士費用 | 抵当権抹消登記:1.5万円前後 |

| 繰上返済手数料 | 都市銀行なら1~3万円程度 |

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円 (※2月~4月の繁忙期は20万円程度) |

マンション売却にかかる費用や手数料の詳細については、以下の記事で詳しく解説しています。

マンション購入時にかかる費用

購入時にかかる費用には以下のようなものがあります。

| 費用項目 | 手数料の相場 |

|---|---|

| 仲介手数料 (個人から中古物件を買う場合のみ) | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

| 登録免許税 | 固定資産税評価額 × 税率 (一定の要件を満たすと軽減措置有り) |

| 司法書士費用 | 所有権移転登記と抵当権設定登記を合わせて10万円前後 |

| 不動産取得税 | 固定資産税評価額 × 税率 (一定の要件を満たすと軽減措置有り) |

| 住宅ローン事務手数料 | 都市銀行なら10万円程度 |

| 住宅ローン保証料 | 金利上乗せタイプが主流。現金一括払いタイプあれば3,000万円(35年ローン)の住宅ローンで約60万円~70万円程度 |

| 火災保険 | 5年一括契約で2万円~3万円程度 |

マンション買い替え時に利用できる特例

買い替え時に利用できる特例には以下のものがあります。

| 特例の性質 | 特例名称 |

|---|---|

|

譲渡益が生じたときの節税特例 | 3,000万円特別控除 |

| 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | |

| 特定の居住用財産の買換え特例 | |

| 譲渡損失が生じたときの税金還付を受けられる特例 | 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3370 マイホームを買換えた場合に譲渡損失が生じたとき(マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例) |

| 居住用財産に係る譲渡損失の損益通算及び繰越控除の特例 【国税庁】No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例) |

マンション売却にかかる税金や確定申告については、以下の記事で詳しく解説しています。

ここまでマンション買い替え時に発生する税金と諸費用について見てきましたが、次にマンション買い替えを成功させるためのポイントについてお伝えします。

マンション買い替えを成功させるためのポイント

マンション買い替えを成功させるためのポイントで「マンション売却の場合」「マンション購入の場合」それぞれについて解説します。

マンション売却の場合

- 複数の不動産会社に依頼し比較検討する

- 内覧時までに部屋をキレイにしておく

- 相場に適した売り出し価格を設定する

- どうしても売れない場合、マンション買取を利用する

複数の不動産会社に依頼し比較検討する

マンション売却では、最初に査定を行います。

査定は複数の不動産会社に依頼し、比較検討することがポイントです。

査定価格は不動産会社が考える売却予想価格であるため、基本的には高い査定価格を提示してくれる会社が高く売却してくれる会社となります。

内覧時までに部屋をキレイにしておく

内覧時までに部屋をキレイにしておくこともポイントです。

特に、キッチンやバス、トイレといった水回りの部分は古さが目立ちますので、水回りを重点的に掃除しておくことがコツとなります。

相場に適した売り出し価格を設定する

相場に適した売り出し価格を設定することもポイントです。

売り出し価格は高過ぎればなかなか売れませんし、安過ぎれば損をします。

査定を複数の不動産会社に依頼しておけば、似たような価格が出てきますのである程度の相場を把握することができます。

複数の査定結果を見比べながら、高過ぎず、安過ぎない価格を設定することがポイントです。

マンション売却の相場については、以下の記事で詳しく解説しています。

どうしても売れない場合、マンション買取を利用する

どうしても売れない場合、最後はマンション買取を利用することもポイントです。

買取とは、リノベーションを施した後の転売を目的とした不動産会社への下取り価格による売却のことです。

最初から買取保証を利用している場合は、売れなければ自然と買取になります。

買取保証を選択していない人は、4~5か月くらい経っても売れない場合は買取を検討することをおすすめします。

マンション買取については、以下の記事で詳しく解説しています。

マンション購入の場合

- 耐震性を確認する

- 修繕計画や管理体制を確認する

- 資金計画とスケジュールを立てる

- ホームインスペクションを依頼する

- 値引き交渉を検討する

耐震性を確認する

耐震性を確認することもポイントです。

基本的には新耐震基準を満たしたマンションを購入することをおすすめします。

- 新耐震基準

- 新耐震基準とは、昭和56年(1981年)6月1日以後に建築されたマンションのことです。

- 旧耐震基準

- 旧耐震基準とは、昭和56年(1981年)5月31日以前に建築されたマンションのことです。

旧耐震基準であっても、強固に建てられて新耐震基準を満たしている物件もあります。

マンション全体で耐震診断を行って新耐震基準を満たしていることを証明している物件もありますので、旧耐震基準の物件を購入する場合には、耐震診断の結果の有無を確認するようにしましょう。

修繕計画や管理体制を確認する

修繕計画や管理体制を確認することもポイントです。

具体的には、修繕積立金の増額予定がないかどうかを売主にヒアリングするのが良いと思います。

修繕積立金が大幅に増額される予定の物件は、修繕積立金の不足が顕著に生じており、管理体制が甘い可能性があります。

資金計画とスケジュールを立てる

資金計画とスケジュールを立てることもポイントです。

特に売却物件で住宅ローンを完済できない場合は、住み替えローンを利用する可能性もありますので、早めに銀行に相談することも必要となります。

また、スケジュールに関しては、懐事情を踏まえて売り先行か買い先行かを選択していきます。

ホームインスペクションを依頼する

築25年超の中古マンションを購入する場合は、ホームインスペクションを依頼することも一つです。

ホームインスペクションは専門家による建物調査になります。

新耐震基準を満たしており、かつ、インスペクションに合格しているマンションであれば、瑕疵(かし)担保保険を付保することができます。

- 瑕疵担保保険

- 瑕疵担保保険とは、売却後、物件に瑕疵(キズのこと)が発見された場合、その補修費用を保険料によってまかなうことができる保険のことです。

築25年超のマンションで瑕疵担保保険が付保されているマンションは、住宅ローン控除を利用することができます。

瑕疵担保保険については、以下の記事で詳しく解説しています。

値引き交渉を検討する

値引き交渉を検討するのも一つです。

値引きは購入物件がマンションの場合、あまりできないことが多いです。

仮にできたとしても50万円程度の値引きが一つの目安となります。

マンションの買い替えは売却と購入のポイントをおさえれば難しくない

マンション売却の買い替えについて解説してきました。

マンションの買い替えは、現在の住居の売却と新しいマイホームの購入という2つの作業があるため、考えれば考えるほど混乱して、何から手をつけて良いかわからなくなるかもしれません。

混乱の原因は、売却と購入を同時に考えていることです。

希望条件の優先順位を決め、売却は売却、購入は購入と切り分けた上で、それぞれのプロセスをひとつずつ確実にこなしていけば難しくはありません。

また買い替えした後は、3,000万円の特別控除や特定の居住用財産の買換えの特例など、各種の特例を活用するために必ず確定申告を行いましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処方法

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る