マンションを貸す時の注意点とは?貸す時に覚えておきたいポイントを解説

マンションを貸すことで、月々の賃料が入ってきます。

こうした家賃収入を「インカムゲイン」と呼び、賃貸マンションの生み出す利益の源泉となっています。

安定的な収益を目的としてマンションを貸すわけですが、その一方で管理費や税金などの費用がかかりますから、場合によっては赤字状態に陥ることもあります。

そんなときに検討したいのが、マンションの売却です。

今回は、マンションの賃貸のメリットと注意点を検討した上で、どんなときに売却を決断するべきか解説します。

売り時を逃さないためには「今」の査定価格を知ることが必要です

査定依頼フォームをご入力いただくだけで、最短2時間で簡易(机上)査定価格をご連絡いたします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

マンションを貸すメリット

所有マンションを利用して収入を得るには、入居者を探し部屋を貸すことが考えられます。

まずはマンションの部屋を貸すメリットを考えてみましょう。

マンションを貸すメリット

- 収入を得られる

- 税金対策になる

1.収入を得られる

第三者に所有するマンションの部屋を貸すことにより、毎月決まった収入が得られます。

入居者を入れることで期待できる収入には、賃料(家賃収入)だけではなく管理費・共益費、礼金、更新料などが考えられます。

短期的に莫大な利益を得られるわけではありませんが、長く安定的に利益を得られる可能性があります。

会社員が給与所得以外の収入源としたり、定年退職後、あるいは早期退職(セミリタイア、アーリーリタイア)のための収入源としたりと、いろいろな目的に家賃収入を活用できるのです。

保有しているマンションを不動産会社に貸し出し、不動産会社が入居者に転貸する「サブリース」という方法もあります。

空室時も家賃保証をしてくれる一方で、保証されるリース料が安い・一定期間解約できないなどの問題が生じることもありるので慎重に検討しましょう。

2.税金対策になる

賃貸にかかる費用の一部を経費として計上できることから、所得税や住民税などの税金対策としてマンションの貸し出しを利用できます。

経費によって会計上の利益(不動産所得)を抑制することで課税所得を低くし、税金額を安くできるわけです。

仮に赤字になっても、損益通算という仕組みを使えば節税できます。

不動産所得の赤字を給与所得などの黒字と相殺し、全体の課税所得を下げるのです。

たとえば不動産所得の赤字が100万円、給与所得が500万円であれば、あえて不動産所得も含めた確定申告を行うことで「所得400万円」となり、源泉徴収で払いすぎた分(500万円分に対して課された分の一部)が還付されます。

赤字を申告することは必須ではないのですが、あえて確定申告の手間をかけることでかなり得できるはずです。

なお、経費計上できる費用としてローンの利息部分(元本は対象外)、固定資産税、管理費や修繕費・修繕積立金、火災保険・地震保険などの保険料に加え、減価償却費などが挙げられます。

特に減価償却費は実際の支出を伴わず会計上だけ表示される経費であり、うまく活用することで「実際は利益が大きくても会計上は額を抑える」という工夫が可能です。

マンションを貸すときの注意点

マンションを貸し出すのも、簡単というわけではありません。

管理や入居者対応、トラブル対応などの手間を抱え込む可能性もありますし、入居者が集まらず赤字になるリスクもあります。

ここでは、そうした注意点を3点確認していきましょう。

マンションを貸すときの注意点

- マンションの賃貸には手間や費用がかかる

- リスクを抱える可能性がある

- 将来的に住めなくなる場合がある

1.マンションの賃貸には手間や費用がかかる

マンションの管理には一定の手間や費用がかかります。

手間の代表例として考えられるのは、建物の管理です。

入居者の要望による設備の修繕などの突発的なものや、老朽化の対応や高い賃料をえるための計画的な設備の入れ替えや間取りの変更といったリフォームなどさまざまなことが挙げられます。

これらの作業を自分でやろうとすると、かなり大変です。

また関係者とのやり取りも面倒でしょう。

管理会社へ作業を委託しても、報告や委託手数料の支払い、各種交渉など自分でやらなければいけない作業は残ってきます。

一方で、入居者が入居・退去するときの対応や手続きも大変です。

ましてや入居者がトラブルを起こしたとなると、入居者同士、あるいは近隣住人との調整に追われる可能性も出てきます。

以上のような手間に加えて、費用も無視できません。

先ほど挙げた建物や設備のメンテナンス費用に加えて、管理委託料や管理組合に支払う管理費・修繕積立金(分譲マンションの場合)、固定資産税・都市計画税などの税金、火災保険・地震保険などの保険料と、支払いがたくさん発生します。

賃料が得られないと、マンション経営は大きな赤字を生むだけで終わってしまいます。

2.リスクを抱える可能性がある

マンション経営に際しては、さまざまなリスクがあることを忘れてはいけません。

代表的なリスクが空室リスクです。

購入前の利回りの計算では、満室やそれに近い状態を想定してしまうことが多いです。

そのため、空室率が事前の想定を上回ったり空室期間が長期化したりすると、利回りが見積もった水準に達することがなく、経営を続ければ続けるほど赤字が膨らむ状態に陥ります。

家賃相場より高い家賃設定をしてしまったり、建物の破損が目立つなど、魅力的でない物件であったりすると借り手が集まりません。

入居者を集めやすい物件を選定するとともに、家賃設定や広告など入居者募集の活動を適切に対応できる不動産会社にする必要があります。

入居者がいても、家賃の滞納リスクや入居者トラブルなどが発生します。

家賃を払ってもらわなければ収入にはつながりませんし、家賃の支払い催促という楽しくない仕事が増えることになります。

また、入居者トラブルによって近隣への謝罪や弁償などに至ることもあります。

家賃滞納に備えて保証人や保証会社と契約してもらったり、場合によっては賠償請求を行ったりすることになります。

さらに、物件を売ろうにも賃料の低さや入居者の滞納によって値下がりするリスクもあります。

経営の苦しいマンションの評価額は当然下がりがちであり、購入価格を下回る可能性が高いわけです。

この場合、経営時の損失に加えて売却損も出てしまいます。

以上のように、金銭的・精神的なデメリットにより、不動産を手放すオーナーもたくさんいるのです。

スター・マイカ・グループの賃貸管理

マンション保有戸数No.1オーナーが提供するマンション専門の賃貸管理

マンション1室にも

1棟にも対応

購入・管理・売却の

ワンストップサービス

3.将来的に住めなくなる場合がある

転勤や単身赴任などの理由により、一時的に自宅だった住まいを第三者に賃貸するケースがあります。

空けている間も賃料を得られるという賢明な選択ではあるのですが、将来的に戻って再度住みたくても思うようにいかないのです。

貸主であっても、入居者が解約して退去するまでは住めません。

退去させるには、それなりの「正当事由」や立ち退き料などがかかります。

この場合は、あらかじめ定期借家契約を締結するようにし、時期が来たら確実に住める状態としておきましょう。

立ち退きについては、こちらの記事をご覧ください。

マンションを貸すときに覚えておきたいポイント

投資用であれ将来的に自分で住みたい場合であれ、所有するマンションを貸し出して利益を獲得するためには、いくつかポイントがあります。

そうしたポイントを2点ご紹介しましょう。

マンションを貸すときに覚えておきたいポイント

- 収支のバランスを常に把握しておく

- 賃貸と売却を比較・検討する

1.収支のバランスを常に把握しておく

管理している間は、どれくらい黒字なのか、あるいは赤字なのかを頭に入れておくようにしましょう。

所有者はいわばマンション賃貸事業の経営者であり、経営状態を知っておく必要があります。

これは、会計上の作業を税理士などに委託している場合でも同様です。

細かい作業は任せるとしても、定期的に報告を仰いで状況把握に努めてください。

どうしてもマンション経営では費用が発生するため、赤字となることもあります。

家計を圧迫するケースもあり、場合によっては早めの売却を検討する必要があります。

せっかくの物件を手放すのは惜しいと感じられるかもしれませんが、経営者であれば早めの損切りが肝心です。

2.賃貸と売却を比較・検討する

賃貸と売却のどちらが得か、状況に応じて検討するようにしましょう。

経営状況が困難であれば、住宅ローンや事業用ローンなどの支払いも相まって生活が苦しくなる可能性もあります。

こうしたときには、売却を選択することになります。

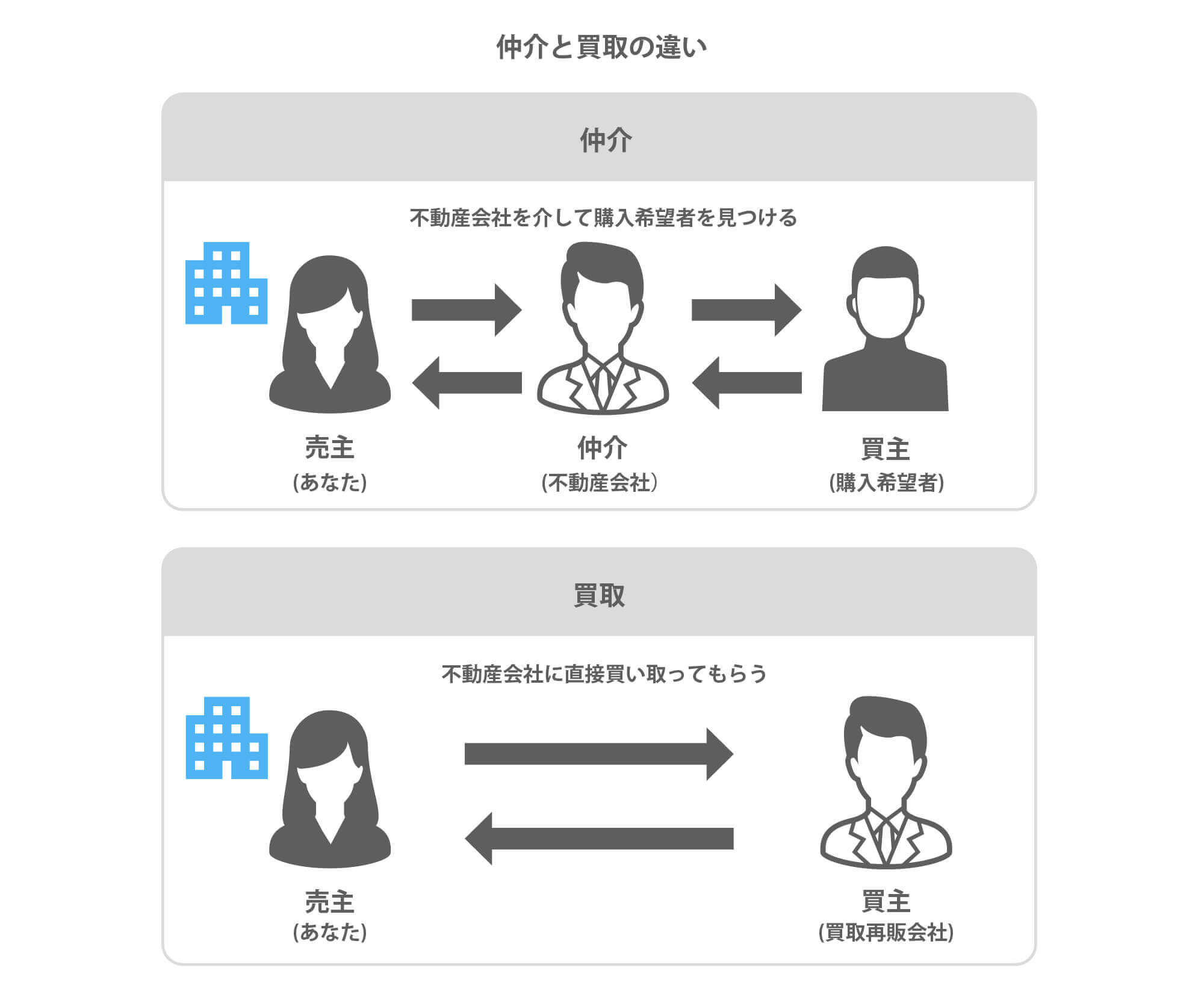

売却方法には仲介と買取という分け方もあります。

仲介とは、不動産会社に売り手である自分と買い手との間を取り持ってもらうことです。

ただし、買い手がなかなか見つからないケースもあり、不動産会社が直接買い取る方法を選ぶことで早期売却を優先させるオーナーもいます。

以上のように、賃貸と売却の比較のみならず、仲介と買取、そして買取方法にも退去後の売却とオーナーチェンジというように、物件の運用方法はいくつもあります。

特定の方法に固執することなく、不動産市場の状態や賃貸経営の状態などを踏まえて最適な方法を選べることが理想です。

マンション売却ならスター・マイカにおまかせ

ここまで、マンションの賃貸について説明をしてきました。

なかには、すでに売却活動をしていても売却先がなかなか決まらず、お悩みの方もいらっしゃるのではないでしょうか。

そのような場合は、売却方法を変更する必要があるかもしれません。

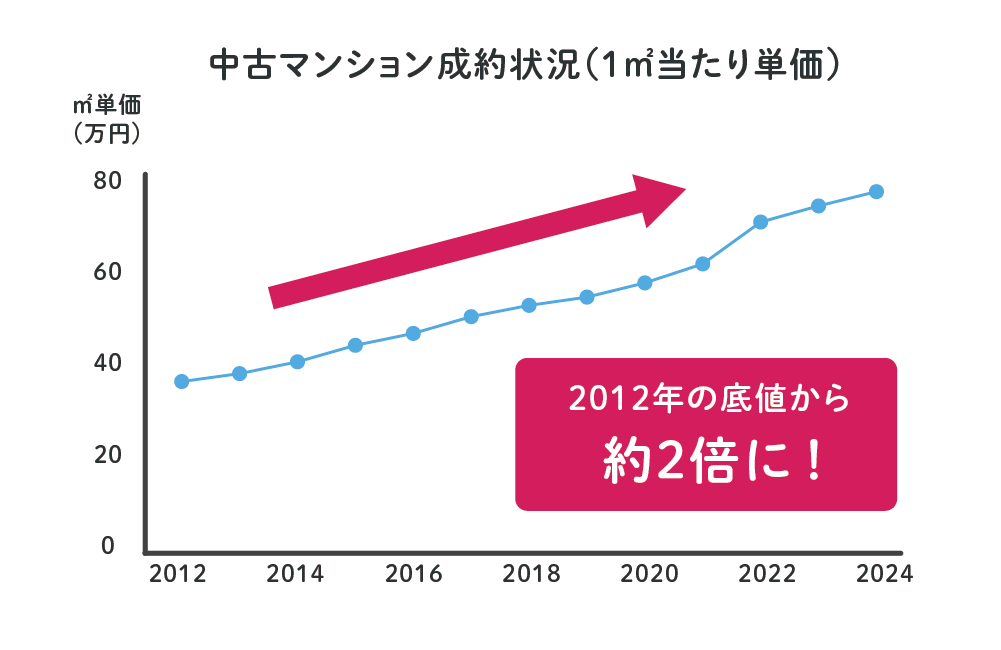

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続して成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、売れない理由を考えなければならないでしょう。

いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなったりします。

仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な価格を提示していますので、場合によっては最短だと数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。

参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

マンションを賃貸に出し続けるか売却するかは冷静な判断を

一般的に投資用マンションは、長期的に賃貸に出す想定で購入されるものです。そのため、収支が相当悪くなっても「家賃収入で収入源を増やす」という目的に固執し売却の決断のできない大家さんが少なくありません。

投資ですから、損失が膨らむ懸念があるようであれば思い切って売却しなければいけません。

仲介だけではなく、買取やオーナーチェンジという手続きを利用することで退去交渉や買い手探しなどの手間を省き、早期に現金化できます。

スター・マイカではこうした買取・オーナーチェンジを積極的に手がけていますので、ぜひ一度ご相談ください。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処方法

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る