固定資産や不動産の売却益が生じたときの税金の計算方法と9つの節税特例を解説

不動産を売却した場合、売却益(いわゆる譲渡所得)が生じると税金が発生します。

売却益の計算は、建物で減価償却費の計算をしなければいけないため、少し複雑です。

また、不動産売却益が生じたとしても、課税対象となる売却益を小さくしてくれる様々な節税特例が存在します。

特例を利用できれば、大きく節税をすることもできますし、場合によっては税金がゼロになってしまうケースもあります。

そこでこの記事では、不動産売却益の計算方法や、売却益が生じたときに利用できる税金特例についてご説明します。

中古マンション専門買取20年以上

- 24万件以上の査定実績をもとに査定

- 中古マンション保有戸数日本No.1*

- 仲介手数料は不要、最短1週間で現金化

*中古マンション事業を営む上場企業各社の最新決算情報(2024年11月期末時点)に基づく弊社調べによる

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

不動産売却益とは

まずはじめに、不動産売却益が何を指すのかをご説明します。

不動産売却益とは、いわゆる譲渡所得のことを指します。

- 譲渡所得

- 譲渡所得とは、個人が不動産を売却したときに生じる所得の名称です。

譲渡所得は以下の計算式で求められます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

それぞれの費用について、次の章で詳しく見ていきましょう。

不動産売却益の計算方法

それでは不動産売却益を求めるために必要な、譲渡価額、取得費、譲渡費用についてご紹介します。

譲渡価額

譲渡価額とは、基本的に売却額のことです。

ただし、不動産の売買で固定資産税および都市計画税(以下、「固定資産税等」と略)を精算しているときは、固定資産税等清算金も加算したものが譲渡価額となります。

譲渡価額 = 売却価格 + 固定資産税等精算金

固定資産税等精算金とは、引渡日以降の固定資産税の負担を実質的に買主へ移転するために、買主から受領する金銭のことです。

固定資産税等は1月1日時点の所有者がその年の納税義務者となりますので、売却後もその年の固定資産税は売主が払うことになります。

そこで、引渡し日以降の固定資産税等の負担を買主に移転するために、売主と買主との間で調整するのが固定資産税等精算金です。

ただし、税務当局は「売主と買主との間で固定資産税等を精算してください」とは一言も言っていないことがポイントとなります。

税務当局からすると、頼んでもないのに売主が買主から勝手にお金を追加でもらっていることになるため、固定資産税等精算金は単なる値上げと解されています。

よって、固定資産税等精算金は売却価格に加算する必要があるのです。

取得費

取得費は、土地は購入額、建物は購入額から減価償却費を控除した価額です。

- 減価償却

- 減価償却とは、建物の価値を減少させていく会計上の手続きを指します。

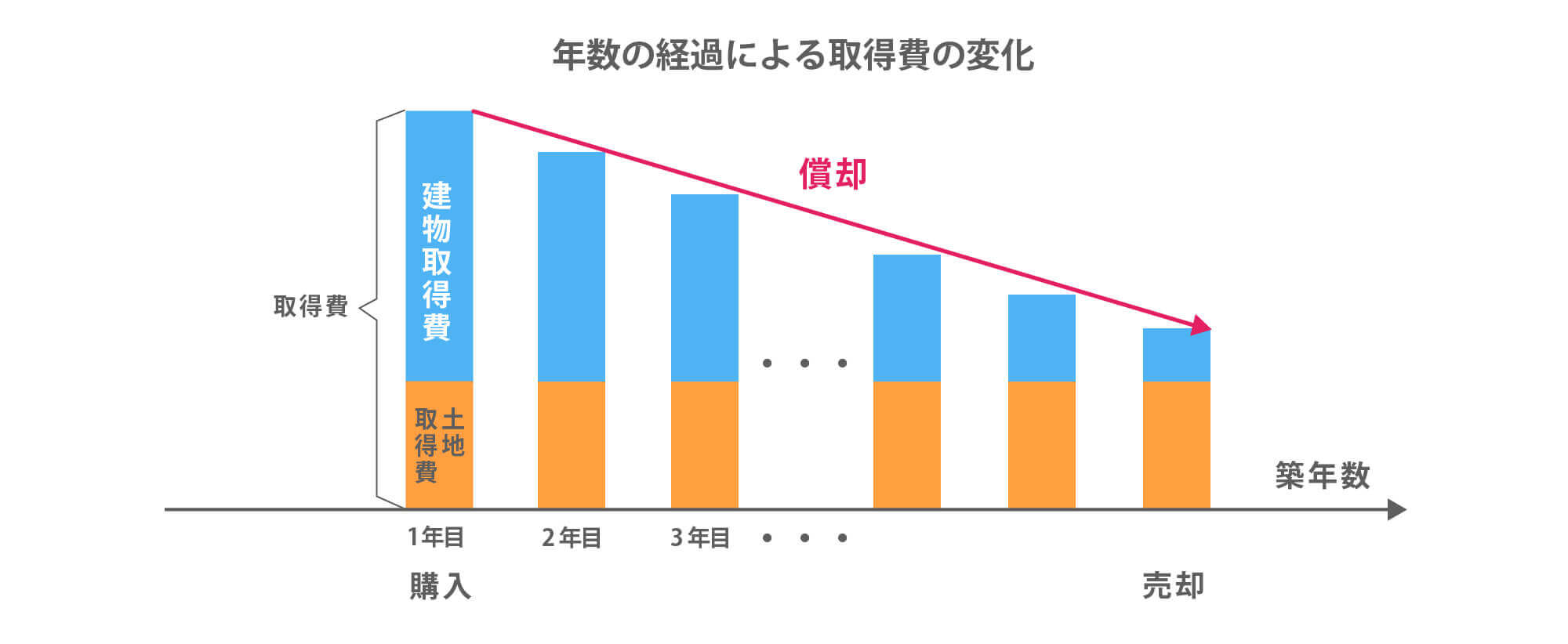

取得費は、購入額と間違われがちですが、「取得費=購入額ではない」という点がポイントとなります。

取得費は、土地は購入額ですが、建物は減価償却費計算を行った後の金額になります。

通常は、購入時から売却時までに年数が経過するごとに、不動産売却益を計算に利用する取得費の金額は下がります。

年数の経過と取得費のイメージを示すと、下図のようになります。

取得費は購入額よりも低くなるため、理論上は購入したときの金額よりも安い金額で売却したとしても、売却益が生じることはあり得ます。

不動産売却益を計算するには、まずは「減価償却によって建物取得費を計算すること」がポイントです。

なお、計算の結果、譲渡所得はマイナスとなることもあります。

この状況を譲渡損失といい、譲渡損失が生じた場合には、税金は生じないのがルールです。

ただし、一定の要件を満たすマイホームを売却した場合、譲渡損失を他の所得と損益通算することで、税金の還付を受けられる特例があります。

損益通算とは、マイナスの所得とプラスの所得を合算する確定申告上の手続きのことです。

取得費を式で表すと以下のようになります。

取得費 = 土地購入価額 + (建物購入価額 - 減価償却費)

建物取得費の求め方は、「非事業用不動産」と「事業用不動産」、「取得費が不明」の場合で異なります。

非事業用不動産の場合

非事業用不動産とは、マイホームやセカンドハウスのことです。

個人事業主が自宅を売却する場合でも、自宅なので非事業用不動産に該当します。

自宅は特に確定申告を行っていないので、売却時に改めて減価償却計算をすることが必要です。

非事業用不動産の減価償却の計算方法は以下の通りです。

減価償却費相当額 = 建物購入価額 × 0.9 × 償却率 × 経過年数

非事業用不動産の償却率は下表のように定められています。

| 構造 | 非事業用の売却率 |

|---|---|

| 木造 | 0.031 |

| 木造モルタル | 0.034 |

| 鉄骨造(3mm以下) | 0.036 |

| 鉄骨造(3mm超4mm以下) | 0.025 |

| 鉄骨造(4mm超) | 0.020 |

| 鉄筋コンクリート造 | 0.015 |

| 鉄骨鉄筋コンクリート造 | 0.015 |

事業用不動産の場合

事業用不動産とは、工場や事務所、店舗等の事業用不動産、またはアパートや賃貸マンション等の貸付用不動産のことです。

事業を行っている人は、毎年、確定申告を行っていますので、取得費は確定申告に記載している年初未償却残高となります。

取得費 = 土地購入価額 + (建物購入価額 - 前年までの減価償却費累計額)

事業用不動産は確定申告書類から取得費を簡単に導き出すことができますので、確定申告書類を確認するようにしてください。

なお、譲渡した年の1月から譲渡付きまでの減価償却費を事業所得または不動産所得の必要経費に算入する場合は、その減価償却費も年初未償却残高から控除することが必要です。

※令和7年度(2025年)の確定申告の期限は、3月17日(月)になります。

取得費が不明の場合

相続で引き継いだ不動産や、購入時の売買契約書を紛失してしまった不動産では購入価額が分からないケースがあります。

取得費が不明の場合は、概算取得費を用いるのが一般的です。

概算取得費とは「譲渡価額の5%」となります。

また、相続で引き継いだ土地の上に建物を建てた場合、土地だけ取得費が分からないケースもあります。

土地だけ取得費が分からないケースは、譲渡価額から建物の取得費を差引いたものに5%を掛けます。

土地の取得費 = (譲渡価額 - 建物取得費※) × 5%

※建物取得費は減価償却後の取得費を用います。

譲渡費用

譲渡費用とは、不動産を売却するために直接要した費用のことです。

譲渡費用になるものとならないものを例示すると以下のようになります。

譲渡費用になるもの

- 仲介手数料

- 印紙税で売主が負担したもの

- 売却のために行った測量費

- 売却のために行った広告費

- 売却のために行った鑑定料

- 売却のために払った立ち退き料

- 買主の登記費用を負担した場合はその負担額

- 売却のために行った建物の取り壊し費用

- すでに売買契約を締結していたが、さらに有利な条件で他に売るために支払った契約解除の違約金

- 売却のために行った建物の修繕費

費用にならないもの

- 抵当権抹消の登録免許税

- 抵当権抹消の司法書士費用

- 繰上返済手数料

- 引越し代

- 遺産分割のために要した支出

- 買い替え物件の購入費なお、譲渡費用については、最終的には税務署での個別判断となります。

「これは費用にならないのか?」という支出については、必ず申告する税務緒に直接確認するようにしましょう。

不動産売却益に係る税金と税率

譲渡所得が生じると、所得税、住民税、復興特別所得税が生じます。

税金は譲渡所得に税率を乗じて求めます。

税金 = 譲渡所得 × 税率

譲渡所得には2種類があり、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得です。

長期譲渡所得と短期譲渡所得の税率は以下のように定められています。

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 |

|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 9% |

| 長期譲渡所得 | 5年超 | 15% | 5% |

- 復興特別所得税の税率は、所得税に対して2.1%を乗じます。

不動産売却全体にかかる費用は、こちらの記事でご確認ください。

不動産売却益が出たときに利用できる税金特例

一定の条件を備えた不動産売却では、譲渡所得から「特別控除額」を差し引ける特例があります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 特別控除額

特別控除額を差し引くと、譲渡所得が小さくなるため、大幅に節税することが可能です。

場合によって譲渡所得がゼロとなることもあり、特例によって税金がまったく生じないこともあります。

この章では、特別控除の節税特例を、「買い替えや相続等の場合」と「土地を譲渡した場合」に分けて紹介します。

買い替え、相続等の場合の控除

買い替え、相続等の場合の控除

- マイホーム売却時の3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 相続空き家売却時の3,000万円特別控除

1.マイホーム売却時の3,000万円特別控除

マイホームを売却した時は3,000万円特別控除を利用できます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除は居住期間に関係なく利用でき、例えば住んですぐに売却しなければならないようなときも利用することができます。

出典:国税庁「No.3302 マイホームを売ったときの特例」

2.所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(以下、「軽減税率の特定」と略)もマイホームの売却で利用できる特例です。

所有期間が10年超のマイホームを売却すると利用できます。

軽減税率の特例を適用すると、税率が長期譲渡所得よりも少し下がります。

| 課税譲渡所得金額 | 所得税 | 住民税 |

|---|---|---|

| 3,000万円特別控除後の譲渡所得のうち6,000万円以下の部分 | 10% | 4% |

| 3,000万円特別控除後の譲渡所得のうち6,000万円超の部分 | 15% | 5% |

軽減税率の特例は、3,000万円特別控除を適用した後の譲渡所得が税率の判断基準となる点がポイントです。

出典:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

3.相続空き家売却時の3,000万円特別控除

居住用財産の3,000万円特別控除は自分のマイホームしか利用できません。

ただし、亡くなった親の自宅を売った場合でも一定の要件を満たす空き家は3,000万円特別控除を利用することができます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

相続空き家の3,000万円特別控除を利用するには、対象が「戸建て」であり、かつ、「昭和56年5月31日以前に建築された建物であること」等のかなり厳しい条件をクリアする必要があります。

少し使いにくい特例ですが、節税効果は大きいので、しっかり要件を確認してみましょう。

出典:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

土地を譲渡した場合の控除

土地を譲渡した場合の控除

- 平成21年及び平成22年に取得した土地等を譲渡した場合の1,000万円特別控除

- 低未利用土地等を譲渡した場合の長期譲渡所得の100万円特別控除

- 収用交換等の場合の5,000万円特別控除

- 特定土地区画整理事業等のために土地を譲渡した場合の2,000万円特別控除

- 特定住宅地造成事業等のために土地を譲渡した場合の1,500万円特別控除

- 農地保有の合理化等のために農地等を譲渡した場合800万円特別控除

1.平成21年及び平成22年に取得した土地等を譲渡した場合の1,000万円特別控除

個人が平成21年1月1日から平成22年12月31日までの間に取得した国内の土地等で、その年1月1日において所有期間が5年を超える者を譲渡した場合には、譲渡所得から1,000万円を控除できます。

出典:国税庁「No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除」

2.低未利用土地等を譲渡した場合の長期譲渡所得の100万円特別控除

個人が5年超の期間を所有している土地建物等で、500万円以下の物件を売却したときは譲渡所得から100万円を控除できる制度です。

要件としては、物件が都市計画区域内にあることと、譲渡した物件が「低未利用土地等であること」および「譲渡後の土地等の利用」について市区町村長の確認がなされたものであること等の要件が必要となります。

出典:国税庁「No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除」

3.収用交換等の場合の5,000万円特別控除

個人の所有する不動産が収用等により譲渡された場合、最高5,000万円まで控除できる特例です。

その譲渡が、公共事業施行者から最初に買取等の申し出があった日から6ヶ月以内に行われる等の要件が必要です。

4.特定土地区画整理事業等のために土地を譲渡した場合の2,000万円特別控除

個人の有する土地等が国や地方公共団体の土地区画整理事業として譲渡される場合には、一定の要件を満たすと最高2,000万円まで控除することができます。

5.特定住宅地造成事業等のために土地を譲渡した場合の1,500万円特別控除

個人の有する土地等が、特定住宅地造成事業等のために買い取られる場合は、一定の要件を満たすと最高1,500万円まで控除することができます。

6.農地保有の合理化等のために農地等を譲渡した場合800万円特別控除

個人の有する土地等について、農業振興地域内の農地等を農業委員会のあっせんにより譲渡した場合など、一定の要件を満たすときは、その譲渡所得の金額から最高800万円を控除することができます。

マイホームで売却益が生じたときの税金の計算例

この章では、マイホームで売却益が生じたときの税金の計算例についてご説明します。

条件

- 建物構造:木造戸建て住宅(償却率0.031)

- 譲渡価額:8,000万円

- 譲渡費用:246万円

- 購入価額:5,000万円

内訳 土地購入価額:3,000万円

建物購入価額:2,000万円 - 経過年数:15年(所有期間10年超)

ステップ1:最初に取得費の計算を行います。

減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数

= 2,000万円 × 0.9 × 0.031 × 15年

= 837万円

よって取得費は以下のように求められます。

取得費 = 土地購入価額 + (建物購入価額 - 減価償却費)

= 3,000万円 + (2,000万円 - 837万円)

= 3,000万円 + 1,163万円

= 4,163万円

ステップ2:譲渡所得を計算します。

マイホームなので、3,000万円とくべつ控除を適用します。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

= 8,000万円 - 4,163万円 - 246万円 - 3,000万円

= 591万円

ステップ3:税金を計算します。

所有期間10年超なので、所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例を適用します。

所得税 = 591万円 × 10%

= 59.1万円

復興特別所得税 = 59.1万円 × 2.1%

≒ 1.2万円

住民税 = 591万円 × 4%

≒ 23.6万円

税額 = 所得税 + 復興特別所得税 + 住民税

= 59.1万円 + 1.2万円 + 23.6万円

≒ 83.9万円

マイホームで譲渡損失が生じたときの税金の計算例

ここでは譲渡損失が生じたときに利用する代表的な税金特例について解説します。

居住用財産(マイホームのこと)に該当するマンション売却して譲渡損失が生じた場合、一定の要件を満たすと、居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例(以下、「譲渡損失の買い替え特例」と略)と呼ばれる特例を利用することができます。

居住用財産の買い替え特例は、譲渡損瀬いつの金額について、損益通算および翌年以後3年内の各年分の所得から繰越控除を認めるという制度です。

損益通算の計算例を以下に示します。

条件

- 2020年の居住用財産の譲渡損失:▲2,500万円

- 給与所得:毎年600万円

上記の場合の損益通算の計算例

1年目の損益通算:600万円 - 2,500万円 = ▲1,900万円

2年目の繰越控除:600万円 - 1,900万円 = ▲1,300万円

3年目の繰越控除:600万円 - 1,300万円 = ▲700万円

4年目の繰越控除:600万円 - 700万円 = ▲100万円 (打切り)

5年目:繰越控除はできません。

上記の例の場合、1年目(譲渡年)から4年目まで毎年所得がマイナスとなったため、会社で源泉徴収していた税金分について、毎年全額が還付されます。

譲渡損失の買い替え特例を利用する場合、例えば買い替えで購入する住宅に「返済期間10年以上のローン契約が必要」等の細かい要件を満たす必要があります。

要件については、国税庁のHPをしっかり確認するようにしましょう。

出典:国税庁HP「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」

スター・マイカの不動産買取

前章まで、不動産売却益の計算についてご説明しました。

なかには、すでに売却活動をしていても売却先がなかなか決まらず、お悩みの方もいらっしゃるのではないでしょうか。

そのような場合は、売却方法を変更する必要があるかもしれません。

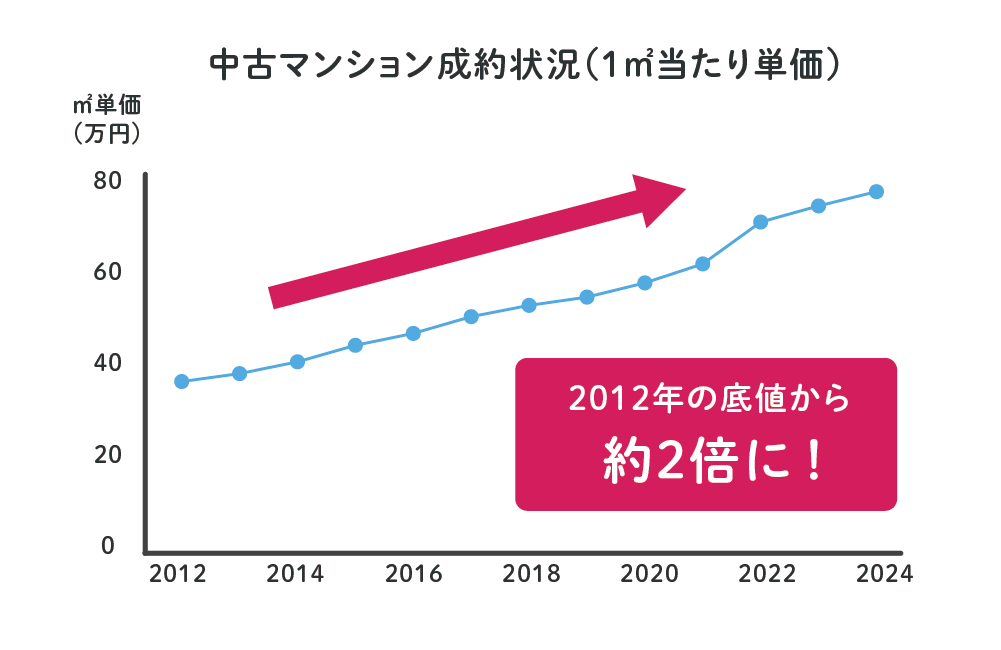

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続して成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、売れない理由を考えなければならないでしょう。

いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

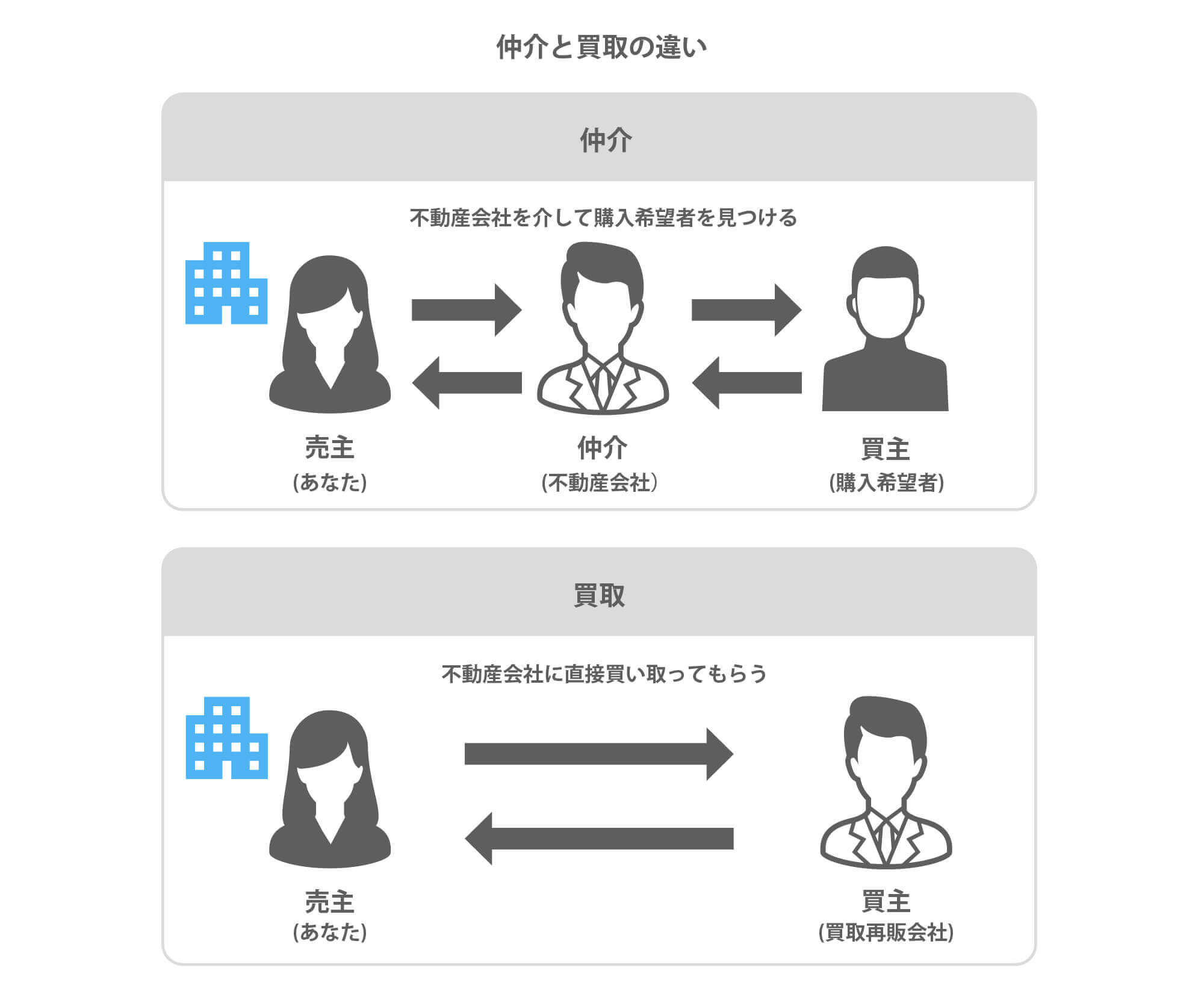

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなったりします。

仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な価格を提示していますので、場合によっては最短だと数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。

参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

まとめ

以上、不動産売却益の計算について解説してきました。

不動産売却益とは、いわゆるプラスの譲渡所得のことを指します。

譲渡所得がプラスになると、税金が生じます。

譲渡所得がマイナスの場合、税金は生じませんが、一定の要件を満たすマイホームの売却では、損益通算によって税金の還付を受けられる特例があります。

譲渡所得は条件に合致すれば、特別控除によって譲渡所得を大きく減額することが可能です。

まずは、不動産売却益が生じるかどうかを確認した上で、自分が利用できそうな税金特例を探してみてください。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「不動産売却」の関連記事

-

【2024年版】不動産仲介手数料売上ランキングと不動産会社の選び方を紹介

-

東京都品川区のおすすめ不動産買取業者や売却に強い会社はどこ?

-

東京都台東区のおすすめ不動産買取業者や売却に強い会社はどこ?

-

不動産買取の相場が市場価格より安い4つの理由

-

不動産買取でよくあるトラブル事例 – 面倒事を避けるために必要な事前準備や相談先

-

不動産買取の注意点は何がある?買取で損しないためのチェックポイント

-

悪質な不動産買取業者の詐欺手口や騙し方 – 見分けるための方法

-

埼玉県川口市のおすすめ不動産買取業者と売却時に確認すべき買取相場

-

兵庫県神戸市のおすすめ不動産買取業者と知っておくべき売買相場

-

沖縄県の不動産買取業者はどこがおすすめ?

-

不動産買取業者の買取再販数ランキング!上位の不動産会社はどこ?

-

不動産買取とは?仲介との違いやメリット・デメリットを解説

-

不動産買取価格は仲介での売却価格の何割が相場?買取相場の調べ方

-

不動産買取の流れ – 事前準備で必要な書類や契約後にやるべきこと

-

不動産買取業者の選び方や失敗しないためのコツや注意点

-

契約不適合責任とは?民法改正による不動産売買の変更点や免責事項の記載例を解説

-

本当は怖い委任状による不動産売却!代理人に売買を依頼する書類を作成する上の注意点

-

不動産仲介や土地売買の契約でありがちな9つのトラブル事例と決済時の対処法を徹底解説

-

不動産・マンション売却時のリフォームは不要?費用相場や高く売る方法

-

事故物件は売れない?気になる売却相場と必ず知っておくべき注意点

-

不動産査定の方法は4種類!不動産会社や鑑定士や銀行の価格算出方法を紹介

-

不動産査定とは?査定前に準備しておくことと査定後に準備しておくこと

-

マンションや土地等の不動産を売却すると翌年の住民税は増える?譲渡所得の計算方法や税金の支払い方法

-

不動産査定のカラクリを知ろう!査定方法と売却成功の3つのコツ

-

土地や不動産売却で譲渡所得があると扶養控除から外れる?社会保険や税金はどうなる?

-

不動産査定書は3種類あり!使われるシーンと査定書を取得する方法

-

不動産価格の売り出し価格の決め方とは?パターン別5つの査定方法を解説

-

法人が不動産売却で利益が出た時にかかる税金と計算方法と節税ノウハウ

-

不動産売却時の取得費の求め方とは?リフォームした場合の減価償却の方法も事例で解説

-

不動産売買契約後から決済までの期間の準備と当日の流れについて徹底解説

-

固定資産や不動産の売却益が生じたときの税金の計算方法と9つの節税特例を解説

-

不動産売却チラシのルールと高く売るためのアピールポイントを解説

-

訪問査定とは?机上査定との違いや準備・依頼時に伝えるべきことを解説

-

不動産売買契約とは?取引前に押さえておきたい基礎知識

-

資産整理のための不動産の売却方法│目的に合わせた条件の選定を

-

マンションなど不動産の名義変更とは?費用の目安と手続きに必要な書類

もっと見る