投資用マンションの売却タイミングは?高く売るコツを解説

マンション投資の出口戦略として、不動産売却を検討する時期はいずれ来ます。

投資用マンションの売却においては、「売り方」も大切ですが、最終的な収益に直結する「売るタイミング」が重要です。

そこで今回の記事では、投資用マンションを売る理由や売却を検討すべきタイミングを解説します。

また、投資用マンションの査定方法から売却にかかる費用・税金、高く売却する方法まで網羅的にご紹介しますのでぜひ参考にしてください。

目次

投資用マンションの主な売却理由

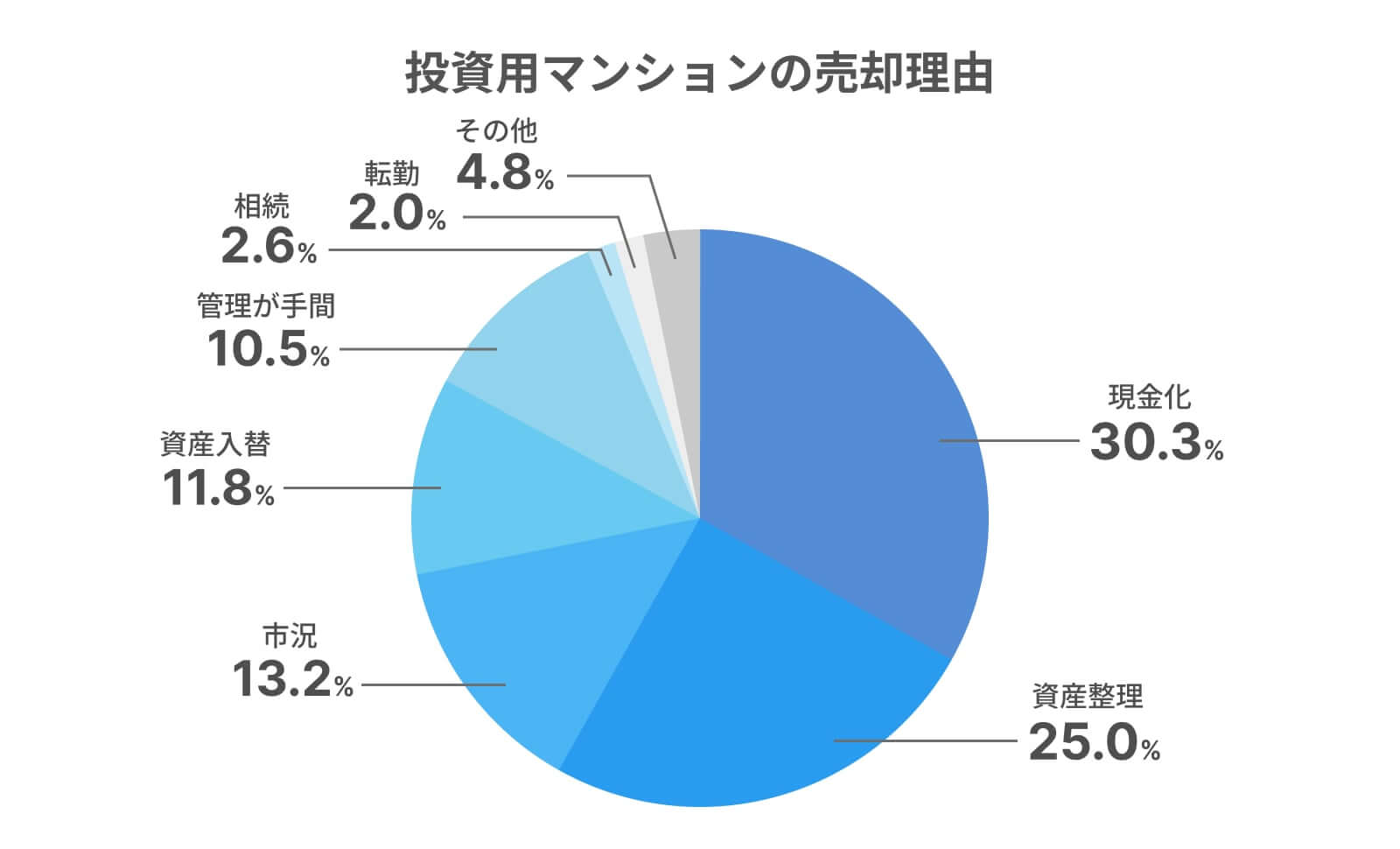

マンションオーナーが投資用マンションの売却を決断するのはどういった理由からなのでしょうか。

スター・マイカの調査結果をまとめたところ、現金化や資産整理といった理由が上位を占めました。

※スター・マイカ株式会社が保有する物件に基づくデータ(2025年9月末時点)

次に、よくある投資用マンションの売却理由を4つご紹介します。

1. 相続税の納税対策

まずご紹介するのは、相続対策としてのマンション売却です。相続対策の主な理由には、「相続税の支払いに充てるため」「マンションを相続人で分けるため」があります。

1-1. 相続税の支払いに充てるため

マンション(土地・建物)を相続すると相続税の支払いが必要となります。

相続税の算出ではさまざまな控除があるため、相続税がかからないケースもありますが、相続税が発生する場合は、相続を知った日から10か月以内に申告・納付手続きをしなければなりません。

現金を相続した場合は、相続財産から相続税の支払いが可能ですが、マンションの場合、売却収入がなければ手持資金から納税する必要があります。

そのため、マンションを相続しても相続税の支払いが厳しい場合、マンションを売却して相続税の支払いに充てることが考えられます。

なお、マンションを市場価格で売却し、その現金を相続するより、マンションを相続する方が、相続税評価額が低くなる分節税効果が高くなるのが一般的です。

マンションを相続発生前に売却すべきかは、慎重に判断する必要があります。

出典:国税庁「No.4205 相続税の申告と納税」、「No.4602 土地家屋の評価」

1-2. マンションを相続人間で分けるため

複数の相続人がいる場合、マンションは物理的に分割することはできないため、売却することが考えられます。

相続財産の分け方をめぐって相続人間でトラブルとなることを避けるため、マンションを売却し現金化するわけです。

遺産分割の方法には、次の4つがあります。

遺産分割方法

- 現物分割:遺産を相続人間で物理的に分ける

- 代償分割:一部の相続人が遺産を取得し、他の相続人に代償金を支払う

- 換価分割:遺産を売却して現金化して分ける

- 共有分割:遺産を相続人間で共有(共有名義)する

投資用マンションを相続人間で共有したり、一人が相続し代償金を他の相続人に支払ったりする方法もありますが、平等に分割するために売却するケースもあります。

相続対策については、こちらの記事で詳しくご説明しています。

2. 資金作り

投資用マンションの売却理由として、多く見られるのが「資金需要への対応」です。

突発的な出費やライフイベントによりまとまった現金が必要になるケースは少なくありません。

その際、資産として保有するマンションを売却し現金化する選択肢が考えられます。資金需要の代表的な理由は以下の通りです。

資金作りの理由

- 買い替えのための購入資金

- 事業資金の確保

- 子どもの教育費

- 本人や家族が病気・怪我をしたときの医療費

- 親や配偶者などの介護費

- 離婚後の生活資金

特に、買い替え資金として売却するケースはよくみられ、ライフスタイルや住環境の変化に合わせて、新たな住まいを購入する場合などです。

マンションは、株式や債券などの資産と比べると流動性(現金化しやすさ)は低いですが、立地や利回りが良好な物件であれば需要は高く、売却による資金調達が可能です。

3. 管理業務からの解放

投資用マンションの管理には手間がかかるため、その煩わしさからマンション売却を検討する人もいます。

管理業務は管理会社に委託することが一般的ですが、最終的な意思決定はオーナー自身が担う必要があります。

オーナーが担う意思決定の例

- 賃料設定や入居審査の承認

- 入居者の滞納対応や契約条件の調整・相談

- 設備の故障やリフォームの判断

- 共用部修繕に関する管理組合への参加(区分所有の場合)

入居者の契約の条件や滞納の発生、設備の修繕・入れ替え費用が発生するケースなどでは、その都度、管理会社から平日はもちろん、休日も報告や問い合わせの連絡があります。

特に会社員のかたわらでマンションを運営するいわゆる「サラリーマン投資家」にとっては時間的・精神的な負担が大きくなりがちです。

こうした負担を避けたいと考えるオーナーの中には、売却を決断するケースもあります。

4. 市況判断

ここまで紹介した理由は「資金需要」や「管理の負担」といった消極的な理由でしたが、ポジティブな理由で売却を考えることもあります。その代表例が、市況判断による売却です。

不動産価格が上がりきった、今後下がるだろうと判断した人が売却益(キャピタルゲイン)を狙って売却するケースです。

- 不動産価格が上昇し「高値圏にある」と判断したときに売却して利益を確定させる

- 今後の市況悪化を見込み、不動産価格が値下がりする前に売却する

市況判断による投資用マンションの売却は、不動産投資における出口戦略の一つとされ、同時に、ポートフォリオの見直しを目的とした資産整理とも位置付けられます。

- ポートフォリオ

- 投資におけるポートフォリオとは、不動産のほか株式や投資信託など他の資産の組み合せやその比率のことで、投資全体のリスクとリターンのバランスを判断するために活用します。

2025年は投資用マンションの売り時?

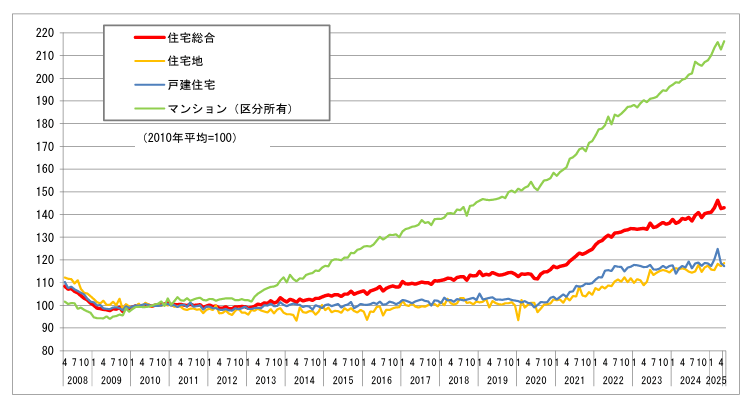

2025年以降も、不動産価格の上昇傾向は続いており、特にマンション(区分所有)は、戸建てや住宅用地と比べても顕著です。

出典:国土交通省「不動産価格指数(住宅)(令和7年5月分・季節調整値)」

特に、都市部のマンションには投資家によるインフレのリスクヘッジを目的とした需要が集中していることもあり、価格は上昇傾向にあります。

近年は、円安や人件費の高騰によるコストプッシュ型の物価高が続いています。

通貨の価値が下がっていることを背景に資産の逃げ道が必要なことに加え、日本の不動産は世界的に見ると割安です。

そのため、海外投資家による需要も高く、都市部のマンション価格は高値を維持しやすい環境といえるでしょう。

都市部の物件は高く売れるチャンスを逃さないという意味で、早めに売ることをおすすめします。

一方で、人口減少や購買需要の少ない地方や郊外のマンションは、価格下落リスクが高まりつつあります。

特に、賃貸需要が弱いエリアでは、早めの売却判断が有利に働くケースもあるでしょう。

投資用マンション売却を検討すべきタイミング

投資用マンションを永久に持ち続けるという選択は、資産運用の観点から必ずしも合理的ではありません。

マンション投資は、建物の老朽化や減価償却期間の終了などで収益性が下がる傾向にあります。

適切なタイミングで売却することが、最終的なマンション投資の収益を最大化することにつながるでしょう。

ここでは、投資用マンションを売却すべきタイミングについて解説していきます。

売却を検討するタイミング

修繕費が増えるタイミング

築年数が経過すると修繕費が増え、収益性(実質利回り)が低下します。

修繕費が発生する時期として、「入居者の入替時」と「共用部の大規模修繕工事の前」があります。

入居者の入替時に空室対策としてリノベーションするか売却するか

区分所有の投資用マンションでは、入居者の入替時に専有部のクロスや住宅設備の修繕を行います。

経年劣化や通常使用による損耗については、賃貸人が修繕しなければなりません。

さらに築年数が経過したマンションでは、不具合箇所の修繕だけでなく空室対策を含めたリノベーションも検討する必要がでてきます。

たとえば、ユニットバスの交換をするにしても、一戸あたり100万円~150万円程度の費用が必要です。

加えて、空室対策のためにリノベーションが必要な物件は、経年劣化による不具合箇所も増える傾向にあり、一部の設備の交換しても収益悪化が解消されない可能性も高くなります。

空室対策のために修繕費の負担が大きくなる場合は、売却して手放すことも選択肢にいれましょう。

大規模修繕工事の実施前に売却を検討する

- 大規模修繕工事とは、マンションの経年による劣化などにあわせて実施する修繕工事のことです。建物の資産価値を維持するために、長期修繕計画にもとづいて実施されます。

区分所有の投資用マンションの場合、エントランスや外壁といった共用部分の修繕は月々支払っている修繕積立金を財源に管理組合で実施します。

とはいえ、共用部分の修繕は、日常的に発生する可能性のある不具合への対応の他に、長期修繕計画に沿って概ね10年~15年間隔で大規模修繕工事を行います。

大規模修繕工事の前後では、修繕積立金が値上げされるケースも多く、まとまった一時金が徴収されるケースもあるため、マンション投資の収益に影響します。

また、大規模修繕工事の実施サイクルは、給湯器の交換など水回り設備の更新時期とも重なることも多く、大規模修繕工事前は売却を検討するタイミングの一つです。

出典:国土交通省「長期修繕計画作成ガイドライン」

金利が比較的低い時期

投資用マンションの売却時期を判断するうえで、金利水準は重要な指標です。

近年の日本では、日銀の金融緩和による低金利政策が不動産価格を押し上げる要因となってきました。

金利が低ければ購入希望者は融資を受けやすく、結果的に需要を下支えすることでマンション価格は高く維持されやすいためです。

ただし、2024年3月19日、日銀はマイナス金利政策を解除し、徐々に金利の引き上げに転じています。

とはいえ、現在でも金利水準は依然として低く、不動産価格への影響は小さいといえます。

今後、金利が急激に上昇することがあれば、住宅ローンや投資ローンの利息負担が増え、不動産投資需要の減少、価格下落のリスクが高まります。

したがって、本格的な金利上昇を見据えた出口戦略が必要となります。

出典:日本銀行「金融政策に関する決定事項等2024年」

空室が埋まり入居率が上がったとき

投資用マンションの売却は、入居率が高いタイミングが有利です。

現状が満室、もしくは満室に近い状態であれば、購入希望者は「安定した賃料収入が見込める物件」と判断し安心して物件を購入しやすくなります。

逆に空室が多いと、「建物に何か問題があるのではないか」などの懸念を抱かせ、購入意欲を下げてしまう可能性があります。

そのため、入居率が低い場合は、フリーレントの活用や人気の高い設備への更新、内装リフォームをするなどの対策で、入居率を改善してから売りに出すのが得策です。

- フリーレント

- フリーレントとは、入居当初の数ヶ月間の家賃を無料とするサービスのことです。

不動産市況が良く、物件が高く売却できるとき

不動産市況が好調で、高い売却益(キャピタルゲイン)を見込める場合には、早期売却も検討しましょう。

市況判断の参考になるのは、以下のような公的指標やデータです。

これらに加え、定期的に不動産会社に査定を依頼することで、賃貸需要やターゲット層の変化も含めた市場価格を確認できます。

所有期間が5年を超えたとき

投資用マンションの所有期間が5年を超えたときも、売却を判断する基準の一つです。

なぜなら、売却で生じた譲渡所得(利益)にかかる税率が、「短期譲渡所得」から「長期譲渡所得」に変わり、低くなるためです。

譲渡所得(利益)にかかる税率

- 短期譲渡所得(所有期間5年以下):39.63%

- 長期譲渡所得(所有期間5年超え):20.315%

※税率は所得税・住民税・復興特別所得税の合計

所有期間を判断する基準は、売却した年の1月1日時点で何年保有しているかです。

たとえば、2019年5月に購入した物件を2024年12月に売却すれば、実質的に保有期間は5年を超えていますが、売却年の1月1日(2024年1月1日)時点では5年以下のため、税金の計算上は短期譲渡所得となります。

売却した年の1月1日時点で所有期間が5年を超えていれば、売却時の税率は低くなります。

このため、売却を急ぐ必要がなければ、所有期間が5年を超えるタイミングを待って売却する方が、税負担を大幅に軽減できる可能性があります。

出典:国税庁「土地や建物を売ったとき」

投資用マンションの税金については、下記の記事で詳しく説明しています。

減価償却が終了する前

投資用マンションの売却を検討する時期として、減価償却の終了時期も重要なポイントです。

減価償却とは、建物の取得原価を法定耐用年数に応じて分割し、毎年「減価償却費(経費)」として計上できる制度です。

減価償却費を計上することで、課税対象となる帳簿上の利益(不動産所得)が圧縮され、所得税・住民税の節税になります。

減価償却が続いている間は、手元のキャッシュフローが残りやすく、買主にとっても魅力的であるため、売却しやすいといえるでしょう。

減価償却費が計上できる期間は、建物の構造によって定められる法定耐用年数で決まります。

法定耐用年数(住居用建物)

- 鉄筋コンクリート造:47年

- 鉄骨造(骨厚4mm超え):34年

- 木造:22年

出典:国税庁「主な減価償却資産の耐用年数表」

賃貸の運用が難しい、または手間になった時

投資用マンションの運用にかかる手間や時間的コストも見逃せません。

通常、オーナーは、賃貸管理会社に運営を委託し、下記のような業務を代行してもらいます。

賃貸管理会社の業務例

- 入居者の問い合わせ対応

- 家賃・管理費の徴収・滞納督促

- 原状回復・修繕工事などの手配・工事管理

- 入居者募集などの広告活動

しかし、契約条件の見直しや修繕工事のタイミングや予算、滞納者への法的対応など最終的な判断はオーナー本人が行う必要があります。

本業が忙しくなってきたことや、所有物件から遠い場所への引越しをきっかけに、マンションの売却を検討する方もいます。

投資用マンションの査定方法

投資用マンションの価格は、「収益還元法」と呼ばれる査定方法を用いて算出されるのが一般的です。

これは、居住用の不動産(マンションや一戸建てなど)の査定で一般的に用いられる「取引事例比較法」と異なり、投資物件特有の評価手法です。

- 収益還元法

- 収益還元法とは、不動産の生み出す収益に着目して価格を求める手法です。

収益還元法では、年間収益を利回りで割って価格(収益価格)を求めます。

収益還元法の基本的な計算式は、次のとおりです。

収益価格 = 年間収益 ÷ 還元利回り

年間収益とは、年間の家賃収入から管理委託費や固定資産税、修繕費などの経費を差し引いた実質的な利益のことです。

還元利回りとは、不動産の収益性を表す利率で、一般的な相場は、賃貸用住宅で5~8%、事業用不動産で7~10%程度です。

なお、諸経費などを考慮しない年間家賃収入と表面利回りから簡易的にマンションの価格を試算するケースもありますが、管理費や修繕費が考慮されていないため、実態と乖離することが多い点に注意が必要です。

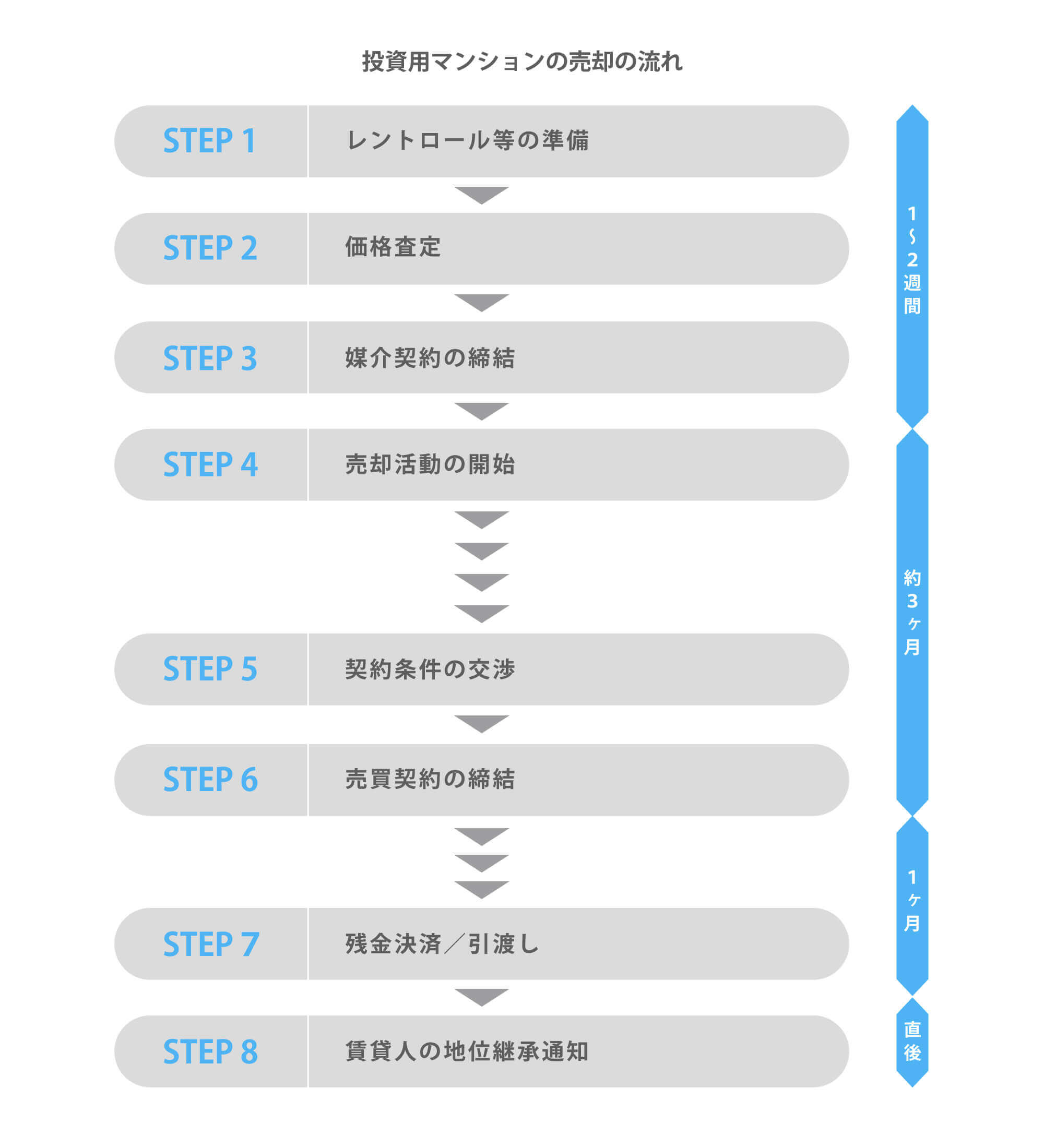

投資用マンション売却の流れ

投資用マンションの売却の流れは以下の通りです。

1. レントロール等の準備

投資用マンションの売却では、買主が投資判断をしやすいようにレントロールを作成しておきます。

- レントロール

- レントロールとは、賃料や敷金などの賃貸条件一覧にした表のことです。

一棟マンションのように複数戸ある場合は、全戸の賃貸条件を一覧表にまとめ、区分所有のワンルームの場合は、簡単に賃貸条件表だけでも作っておきましょう。

また、買主にとって過去の修繕履歴も重要な判断指標となるため、これまでどのような修繕を行ったかをまとめておきましょう。

外壁の塗り替えや屋上の防水工事、給湯器の交換などの修繕履歴があると、買主は購入してすぐ大きな修繕費が発生するリスクが低いと判断しやすく高評価につながりやすいです。

修繕履歴は、金融機関の融資審査の資料として使われることもあります。

レントロールについては、以下の記事で詳しく解説しています。

2. 価格査定

必要書類の準備が整ったら価格査定を依頼します。

査定は、投資用マンションを数多く扱っている投資専門の不動産会社に依頼するようにしてください。

なぜなら、投資専門の不動産会社は、より多くのの顧客(投資家)を抱えているため、売却のスピードも早くなる傾向があるためです。

また、査定は複数の会社に依頼し、提示価格だけでなく査定根拠も含めて比較検討しましょう。

3. 媒介契約の締結

次に不動産会社と媒介契約を締結します。

媒介契約には、「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3種類があります。

媒介契約

- 一般媒介契約:複数の会社に依頼が可能

- 専任媒介契約:1社のみ依頼でき、自己発見取引(※)が可能

- 専属専任媒介契約:1社のみ依頼でき、自己発見取引も不可

※自己発見取引とは、売主自ら買主を見つけて個人間で取引すること

投資用マンションのなかでも特に、好立地で需要が高い物件の場合、一般媒介がおすすめです。

なぜなら、売却しやすいマンションは、不動産会社間で競争原理が働きやすいため、複数の不動産会社に依頼することで早期、高値で売却できる可能性が高まります。

ただし、一般媒介契約では、販売状況の報告義務はなく、不動産会社の動きが把握しづらいというデメリットがあります。

利回りが低い築古物件などで難易度が高いマンションの場合、専任あるいは専属専任媒介契約も含めて検討すべきでしょう。

4. 売却活動の開始

媒介契約を締結したら、いよいよ売却活動のスタートです。

投資用マンションは、基本的に借主が入居しているため中を見せることはありません。

物件に興味を持ってくれる人に対しては、守秘義務誓約書を差し入れてもらい、レントロールや修繕履歴等を開示しましょう。

購入希望者の信頼を得るために質問には迅速かつ具体的に回答できるよう準備しておきましょう。

5. 契約条件の交渉

購入希望者が現れたら、買付証明書を受領します。

買付証明書には、購入希望額や引渡し時期の希望などが記載されており、ここから契約条件の交渉がスタートします。

ただし、最終的な価格決定権は売主側にあり、適正な価格であれば、値引き交渉に応じる必要はありません。

一方、高値売却を狙ったチャレンジ価格で売り出し価格を設定している場合、許容範囲であれば条件交渉に応じてもよいでしょう。

6. 売買契約の締結

契約条件で合意できれば売買契約書を締結します。

売買契約では、買主から売買代金の5%~10%程度の手付金を受領します。

また、不動産会社に仲介手数料の半金(50%)を支払うのが通常です。

マンション売却にかかる費用については、以下の記事で詳しく解説しています。

7. 引渡し

引渡しでは、買主から残代金を受領し、売主から買主へ所有権の移転登記をします。

投資用マンションなど収益物件では、さまざまな費用の精算が必要です。

通常、マイホームの売却では、決済時に固定資産税や管理費などの精算を行いますが、収益物件の場合は、賃料に関しても精算を行うケースがあります。

たとえば、賃料の翌月分を当月末払いとしているケースでは、月中に売却すると売主が受け取った賃料を精算しなければなりません。

さらに、敷金についても売却によって、入居者から預かっている敷金の返還義務は売主から買主へ承継されるのが原則です。

そのため、売買代金から敷金相当分を減額することで調整する必要があります。

8. 賃貸人の地位承継通知

オーナーチェンジ物件では、法律上、建物の譲渡に伴い、賃貸人の地位は当然に新所有者に移転し、売却前に入居者の同意を得る必要はありません。

ただし、何も知らせないと入居者が旧所有者に家賃を支払ってしまうため、賃貸人の地位承継通知によって知らせる必要があります。

賃貸人の地位承継通知書には、以下の事項を記載します。

地位継承通知書の記載事項

- 売買によって賃貸人が新しく変わったこと

- 新オーナーの名称・住所

- 新たな家賃の振込先

- 敷金の返還義務は新所有者へ引き継がれたこと など

賃貸人の地位承継通知書は、通常は不動産会社が作成し売主と買主の連名で押印します。

賃貸人変更通知書については、以下の記事で詳しく解説しています。

投資用マンションの売却にかかる費用や税金

投資用マンションの売却にかかる費用や税金は、下表の通りです。

| 費用項目 | 費用の相場 |

|---|---|

| 仲介手数料 | 売買金額に応じて上限額が以下のように決まっています。上限額がそのまま相場となっていることが一般的です。

仲介手数料には別途消費税が発生します。 |

| 印紙税 | 売買契約書(課税文書)を作成する際に、課税される税金です。 売買契約書に記載する売買代金に応じて税額は異なり、主な印紙税は以下の通りです。(2027年3月31日までの軽減税率適用時)

|

| 抵当権抹消費用 | ローンが残っている物件を売るには、金融機関が設定した抵当権を抹消しなければならず、その費用が発生します。 抵当権とは、銀行等の債権者が担保物件から優先的に弁済を受けるために設定する権利です。 抵当権抹消に係る費用

|

| 一括返済手数料 | 金融機関に、ローン残高を繰り上げて完済するときにかかる手数料です。 金融機関によって、3.3~5.5万円(税込)の費用がかかります。 |

| 所得税 住民税 復興特別所得税※ | 譲渡所得(売却益のこと)が発生したときに課される税金です。 所得税および住民税、復興特別所得税を合算した原則的な税率は以下の通りです。

(保有期間は売却した年の1月1日における所有期間のこと) |

売却にかかる税金や費用に関しては、以下の記事でシミュレーションも含めて解説しています。

投資用マンションを高く売る方法

この章では投資用マンションを高く売る方法についてご説明します。

1. 金利が低い時期に売る

投資用マンションは金利が低い時期に売るのがコツです。

なぜなら、金利が低いほど収益価格を求める際に使われるNOI利回り(キャップレート)も連動して低くなる傾向にあり、収益価格が高くなるためです。

前述のとおり、収益価格は、次の計算式で求められます。

・収益価格=年間収益(不動産が年間で生み出す純収益)÷NOI利回り

NOI利回りは、金利(一般的には10年国債利回りの利率)とリスクプレミアムの合計とされています。

・NOI利回り = 金利 + リスクプレミアム

- リスクプレミアムとは、立地や築年数等の違いから不動産投資のリスクを数値化したものです。築年数が古く、立地が悪いほどリスクプレミアムの数値は高くなります。

例えば、金利が2%でリスクプレミアムが3%だとすると、NOI利回りは5%となります。

一方、低金利の状況で金利が1%であれば、NOI利回りは4%です。

つまり、金利が低いほどNOI利回りも連動して低くなり、収益価格は高くなるのです。

NOI利回りに影響する金利が低い時の方が投資用マンションを高く売ることができます。

2. 空室を埋めてから売る

投資用マンションは、空室を埋めてから売ることも高く売るコツです。

前述のとおり、収益還元法における収益価格は、次の計算式で求めます。

・収益価格=年間収益÷還元利回り

空室が多いマンションだと、購入希望者は「本当にこの賃料で入居者がつくのか」と不安に感じます。

その結果、想定より低い家賃収入(年間収益)で計算され、結果として売却価格を安く見積もられやすくなります。

実際に入居者が埋まれば想定通りの家賃収入を得られるマンションだったとしても、購入時点では想定でしか判断できないため、価格は低く判断されます。

加えて、空室の物件は、強気の値引き交渉が入る可能性が高まります。

高値での売却を狙うのであれば、入居者を埋めた状態で売りに出すことを考えましょう。

3. 外国人投資家の可能性も探る

投資用マンションの売却では、購入者となるターゲットを日本人だけに絞るのでなく、外国人投資家も探ることがポイントです。

特に中国人や台湾人等のアジア系の投資家は、自国の収益物件の利回りが低いため、日本の不動産を高く評価する傾向があります。

例えば、台湾の賃貸利回りは1~2%程度と、東京の4~5%程度よりかなり低い水準です。

つまり、台湾投資家から見れば、日本のマンションは、相対的に高利回りに映り、割安と捉えやすいといえるのです。

その結果、仮に少し利回りが低い物件でも、中国人や台湾人の投資家は、日本人投資家よりも購入判断をしやすく、高い価格を提示することが期待できます。

高く売却するには、国内市場だけでなく、外国人投資家も含めて買主候補とすることが重要です。

4. 複数の不動産会社に査定を依頼する

投資用マンションを売る場合、必ず複数の不動産会社に査定を依頼しましょう。

査定価格は、不動産会社によって異なり百万円単位で差が出ることも珍しくないため、1社だけだと売り出し金額の設定を見誤るリスクがあります。

また、収益物件専門の不動産会社を選ぶことも大切です。

彼らは、既に「利回り〇%でこのエリアの物件を探している」といった具体的な顧客ニーズを把握しているため、査定から売却までスピーディに進められる可能性が高くなります。

買い替えで物件を探している投資家も多いので、タイミングが合えばすぐに購入してくれるでしょう。

5. 管理料を下げてから売る

投資用マンションの売却価格は、家賃収入から経費を差し引いた「純利益(NOI)」をもとに評価します。

そのため、経費の一つである管理委託費を下げることで、純収益が増え、売却価格を上げることにつながります。

賃貸マンションの管理手数料の相場は家賃収入の3~7%程度が一般的です。

5%以上で契約している場合は、交渉によって下げられる余地があります。

ただし、無理な交渉で管理サービスの質が下がっては本末転倒です。

管理内容の詳細なども踏まえて適切な管理料を把握することが重要です。

6. 修繕を実施しておく

投資用マンションの売却では、必要に応じて、修繕を実施しておくことが重要です。

例えば給湯器の交換等、修繕が行き届いていると、買主に安心感を与えることができ、積極的に検討してもらいやすいでしょう。

売却を見据えるのであれば、軽微な修繕は済ませておき、修繕履歴を整理して提示できる状態にしておくことが大切です。

高く早く売れるマンションの特徴

不動産は株式等と比べると流動性が低く売却しにくい資産とされています。

しかしながら、不動産の中にも早く高く売れる特徴を持った物件は存在します。

この章では、高く早く売れるマンションの特徴について4つご紹介します。

流動性が高いマンションの特徴

1. 利回りが高い

投資用マンションの購入判断において、利回りは、重要な判断材料です。

特に、実質利回りが高い物件は、「効率的に収益を得られる」と判断されやすく流動性が高まります。

ただし、投資家の判断基準は利回りだけではなく、長期的な投資リスクを考えます。

たとえば、郊外の築古マンションの場合、売却価格が安い物件は、購入時の利回りが高くなりますが、長期的に見た場合、空き室や修繕費が増加するリスクも高いため、必ずしも早く売れるとは限りません。

つまり、投資家から評価されやすいのは、それなりに立地もよく、築年数は浅い物件でありながら、相応の利回りを確保している物件といえるでしょう。

2. 空室リスクが小さい

投資用マンションがスムーズに売れるかは、空室リスクの大きさも重要になります。

空室リスクが小さい物件は、安定した収益を確保しやすいと判断され、投資家からの需要は高まるためです。

特に、立地は重要なポイントで、地方よりも都市部、駅近、商業施設の多いエリアほど空室リスクは低くなります。

さらに、法人契約の社宅や大きな病院の近隣など、長期的に安定した入居が見込まれる物件は、空室リスクは小さいといえるでしょう。

3. 総額が小さい

物件の総額(購入価格)が、比較的小さいことも流動性を高める要素です。

総額が大きな物件は、自己資金が多く必要となるうえに融資審査のハードルが高くなるため、購入できる投資家が限られてしまいます。

一方で、総額が小さいワンルームや小規模区分マンションは、サラリーマン投資家や初めて不動産投資を検討する人でも手を出しやすく、幅広い需要が存在します。

加えて、金融機関の承認が得やすいだけでなく、現金購入を選択する投資家も増えるため、売却までのスピードが早まる傾向です。

一般的に、多くの投資家が購入しやすい規模の金額としては、1,000万円~1億円クラスの物件になります。

4. 流動性が高いのはワンルーム

数ある投資用マンションのなかでも、流動性が高いといえるのが、東京都心部の区分ワンルームマンションです。

オフィスビルなどと比べると利回りが高く、かつ空室リスクも低いため、投資家からの需要が常に存在します。

価格帯も2,000万円前後から購入できる物件も多く、サラリーマン投資家や不動産投資初心者が参入しやすいのが特徴です。

さらに、東京都心は単身世帯者が多く、ワンルームの需要が安定しているエリアです。

仮に、空室が出ても比較的早く入居者が見つかることから、築年数が経過しても価格が下がりにくいというメリットがあります。

「購入しやすい」「貸しやすい」「価格が下がりにくい」という三拍子が揃った投資対象は、売りやすいといえるでしょう。

ワンルームマンションの売却については、以下の記事で詳しく解説しています。

投資用マンションの売却で失敗しないコツ

この章では、投資用マンション売却で押さえておきたい3つのコツについて解説します。

投資用マンションの売却で失敗しない3つのコツ

1. 売却する理由や目的を明確にしておく

まず大事なのは、「何のために売却するのか」を自分のなかで明確にしておくことです。

目的がはっきりすれば、売却時期や契約条件を判断しやすくなります。

たとえば、次のようにケースごとに売却の方法も変わります。

- ローンの返済資金に充てたい→早期に売却できる方法を優先する

- 老後資金を準備したい→時間をかけても高値で売却する

- 他の物件へ買い替えたい→売却と購入を同時並行で進める必要がある

このように目的によって、とるべき戦略が変わる可能性があります。

2. 売却価格のボーダーを決めておく

売却を始める前に自分がこの金額なら売却してもよいという「売却価格のボーダーライン」を決めておくことが大切です。

たとえば、

- ローン残債を完済できる金額

- 新たな投資に回せるだけの資金が残る金額

- 譲渡所得税などの税金を支払ったあとに手元に残したい金額 など

マンション売却では、譲渡所得税がかかるため、売却益から税引き後の金額をシミュレーションしておくと「思ったより手元にお金が残らなかった」という後悔がなくなります。

また、売却期間に合わせて段階的にボーダーラインを設定するのも良いでしょう。

例えば、新しい物件の購入資金として2,400万円で売却する必要があるとします。

売却活動開始後3カ月以内は、高値売却を狙い、2,600万円をボーダーラインとし、3カ月以内に売却できなければ、最低限の必要資金である2,400万円をボーダーラインにするといった形です。

3. 信頼できる不動産会社に相談する

投資用マンションの売却を成功させるためには、信頼できる不動産会社をパートナーに選ぶことが欠かせません。

不動産会社を選ぶ際は、以下のような点をチェックするとよいでしょう。

- 投資用マンションの取扱い実績はどれくらいか

- 収益物件の専門部署や担当者はいるか

- 査定の根拠や販売戦略が明確か

- 情報提供の量や質は十分にあるか

- 担当者の対応やレスポンスは問題ないか

信頼できる不動産会社選びは、売却価格とスピードに直結します。

複数の会社を比較検討したうえで、納得できる会社に依頼しましょう。

ここまで投資用マンションを売却する際に覚えておきたいポイントについて見てきましたが、次に投資用マンションの売却に欠かせない「オーナーチェンジ」について詳しく解説します。

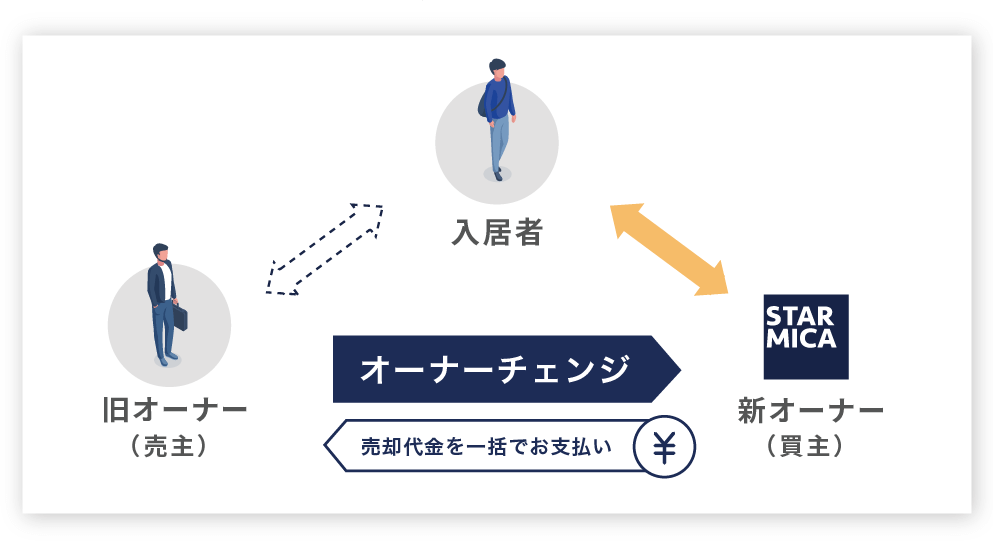

入居者がいる投資用マンションの売却方法は?

投資用マンションは、入居者が住んでいる状態で売却することが一般的です。

入居者がいる状態で売却するマンションは、オーナーチェンジ物件と呼ばれています。

入居者がいることから、買主は実際に部屋の中を内覧できず、収益性や契約条件などの資料をもとに判断します。

また、賃料収入や敷金がすでに発生しているため、売却時には売主と買主との間で前払いの賃料や敷金の精算を行うことが必要です。

こうした点から、売却をスムーズに進めるには、オーナーチェンジ特有の売却方法を理解しておくことが大切です。

買主目線で考えるオーナーチェンジのメリット・デメリット

買主にとってオーナーチェンジは、投資計画がたてやすいメリットがある一方、内見できないなどのデメリットがあります。

買主目線のメリット

- すぐに賃貸経営を始められる

- リフォーム費用がかからない

すぐに賃貸経営を始められる

オーナーチェンジ物件は、投資初心者が購入しやすい点が魅力です。

賃料や契約条件は、そのまま引き継げるため、購入した瞬間から家賃収入が入る状態で始められます。

新築マンションのように、全戸の入居者募集や契約手続きを行う必要もありません。

投資初心者でも投資計画が立てやすい点がメリットといえます。

購入直後に空室期間が続き、早々に投資計画が崩れるリスクが低いです。

リフォーム費用がかからない

空室の物件を購入して賃貸に出す場合、壁紙や床の張り替え、設備交換などのリフォームを要するケースが多くあります。

一方、すでに入居者が住んでいるオーナーチェンジ物件であれば、購入直後にリフォームを行う必要は基本的になく、諸費用を抑えて投資を始められるメリットがあります。

続いて、オーナーチェンジ物件のデメリットをみていきます。

買主目線のデメリット

- 室内を把握しにくい

- 住宅ローンが使用できない

室内を把握しにくい

すでに入居者がいるため、購入前に内見して室内をチェックすることは基本的にできません。

そのため、壁や床の劣化、設備の不具合などを事前に確認できず、購入後に想定外の修繕費が発生する可能性もあります。

入居者から修繕要望が出ていない場合でも、見えない部分で想定以上の劣化が進んでいる場合もあります。

売主として買主の不安を和らげるためには、過去の修繕履歴や未対応の修繕依頼の有無などを正確に伝えることが大切です。

住宅ローンが使用できない

オーナーチェンジ物件は「自己居住用」ではなく、「収益物件」として扱われるため、住宅ローンは利用できません。

代わりに、投資ローンを活用することになりますが、金利は住宅ローンより高めに設定されることが一般的です。

一方、空室のマンションであれば、投資向きの物件であっても単身者が自分で住む住宅(マイホーム需要)を探している人にも検討してもらえます。

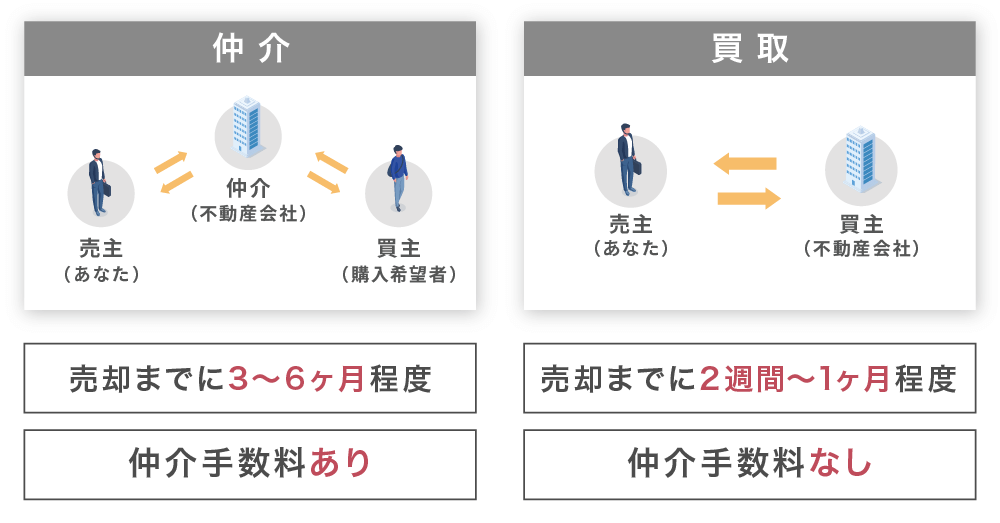

売却方法には仲介と買取がある

投資用マンションにおいても、仲介と買取の2つの売却方法があります。

一般的な仲介では、不動産仲介会社を介して市場に売り出し、広く買い手を探す方法です。

多くの投資家に物件を紹介できるため、タイミングが合えば高値売却の可能性が高まります。

特に、好立地で需要が高いマンションは、複数の投資家が関心を持ち、希望価格で売却しやすいといえます。

一方、買取は不動産会社が直接買主となる方法です。

買取価格は仲介より低くなる傾向ですが、仲介手数料が不要で、売却までのスピードが早く確実に売却しやすいメリットがあります。

なお、オーナーチェンジ物件は、購入検討者が投資家に限定されるため、仲介と買取による価格差は、居住用マンションと比べると小さい傾向です。

オーナーチェンジでの契約手続きの注意点

オーナーチェンジ物件を売却する場合、通常の売却手続きに加えて「賃貸借契約に関わる引き継ぎ手続き」が発生します。

ここでは、売却活動前に準備すること、契約や決済・引渡し時に注意するポイントについてご説明します。

売却活動の前に賃貸借契約の条件を確認する

売却活動を始める前に、現在の賃貸借契約の内容を確認しておきましょう。

特に、以下の情報は、購入検討者から質問を受けやすい点です。

- 家賃・共益費のほか契約期間や更新料などの契約条件

- 禁止事項や中途解約条項

- 滞納履歴の有無

- 入居者の居住期間や人数、契約者の職業

- 過去の修繕履歴や未対応の修繕依頼の有無

こうした情報を整理して提示できるようにしておくことで、オーナーチェンジ物件でもスムーズな取引につながります。

賃貸借契約の承継で注意するポイント

オーナーチェンジでは、賃貸借契約は旧オーナー(売主)から新オーナー(買主)に引き継がれます。

注意すべきポイントは以下の通りです。

敷金の承継

退去時の入居者に対する敷金の返還義務は、賃料を受け取る権利や建物の修繕義務などの権利・義務とともに買主へそのまま移転します(民法第605条の2)。

出典:「e-GOV法令検索|民法第605条の2」

家賃の清算

引渡し後は、入居者に「賃貸人変更通知書」を送付し、賃貸人が変更した旨、新しい振込先などを知らせます。

賃貸人へ通知するタイミングによっては引渡し日以降の分も旧所有者(売主)の口座に振り込まれてしまうこともあるため、通知時期や内容に合わせて決済時に家賃を清算しましょう。

修繕対応の引継ぎ

売却前に発生した設備の不具合や実施中の修繕工事があれば、その対応状況や費用負担を必ず買主に伝える必要があります。

告知が不十分だと、入居者からの問い合わせが新オーナーに直接入り、トラブルに発展する可能性があります。

売却前に入居者より設備の不具合の報告があったものについては、入居者への回答内容とともに契約前に買主に報告しましょう。

オーナーチェンジでは売りにくい物件の対応

投資用マンションの売買では利回りが重要視されます。

そのため、利回りが低い傾向にあるファミリータイプや築年数が古い物件は、賃貸中のままの売却では敬遠されがちです。

特に、専有面積の広いファミリータイプの物件は、総額が高くなりやすいため、購入できる投資家が限られてしまいます。

そのため、賃貸中のままでは売却が難しく「空室にして売りたい」と考えるオーナーも少なくありませんが、入居者への対応には注意が必要です。

賃貸人都合での解約は困難

入居者が退去し空室になれば、居住目的の方も検討対象となるため売りやすくなります。

しかし、賃貸借契約は賃貸人都合での解約が難しい点に注意が必要です。

日本の民間賃貸住宅のほとんどは、「普通賃貸借契約」が結ばれています。

普通賃貸借契約では、正当事由なく貸主側から契約を解除したり、契約の更新を拒否したりすることはできません(借地借家法第28条)。

そのため、オーナー都合で入居者に退去を求めることは難しいのが実情です。

一方、定期借家契約では、契約期間満了により契約は終了し、更新もありませんが(借地借家法第38条)、多くの投資用マンションでは、定期借家契約は採用されていません。

- 定期借家契約

- 「定期賃貸借契約」では、契約で定めた期間の満了により確定的に契約が終了し、更新がありません。

なお、公正証書などの書面による契約に限られます。

双方合意の上であれば、再契約することで賃貸借契約を継続することも可能ですが、貸主が再契約を拒むことができます。

立ち退き交渉には手間と費用がかかる

入居者との合意が得られれば、退去してもらうことは可能ですが、その場合、立ち退き料の支払いが必要となるケースがあります。

住宅の場合、立ち退き料は以下のような移転に要する実費が一つの目安となりますが、算出方法に確定的なルールは存在しません。

移転に要する実費

- 引っ越し代

- 引っ越し先の物件を決めるための仲介手数料

- 移転先賃料と現行賃料の差額

- 礼金

- 敷金の不足分

交渉にも時間と労力がかかるため、「立ち退きさせてから売却する」という戦略が得策かどうか慎重に見極める必要があります。

スター・マイカの買取を利用する

不動産のお悩み、スター・マイカに

お聞かせください。

- 投資事業部

宅地建物取引士 - 投資事業部

宅地建物取引士

ファイナンシャルプランナー2級 - 投資事業部

宅地建物取引士

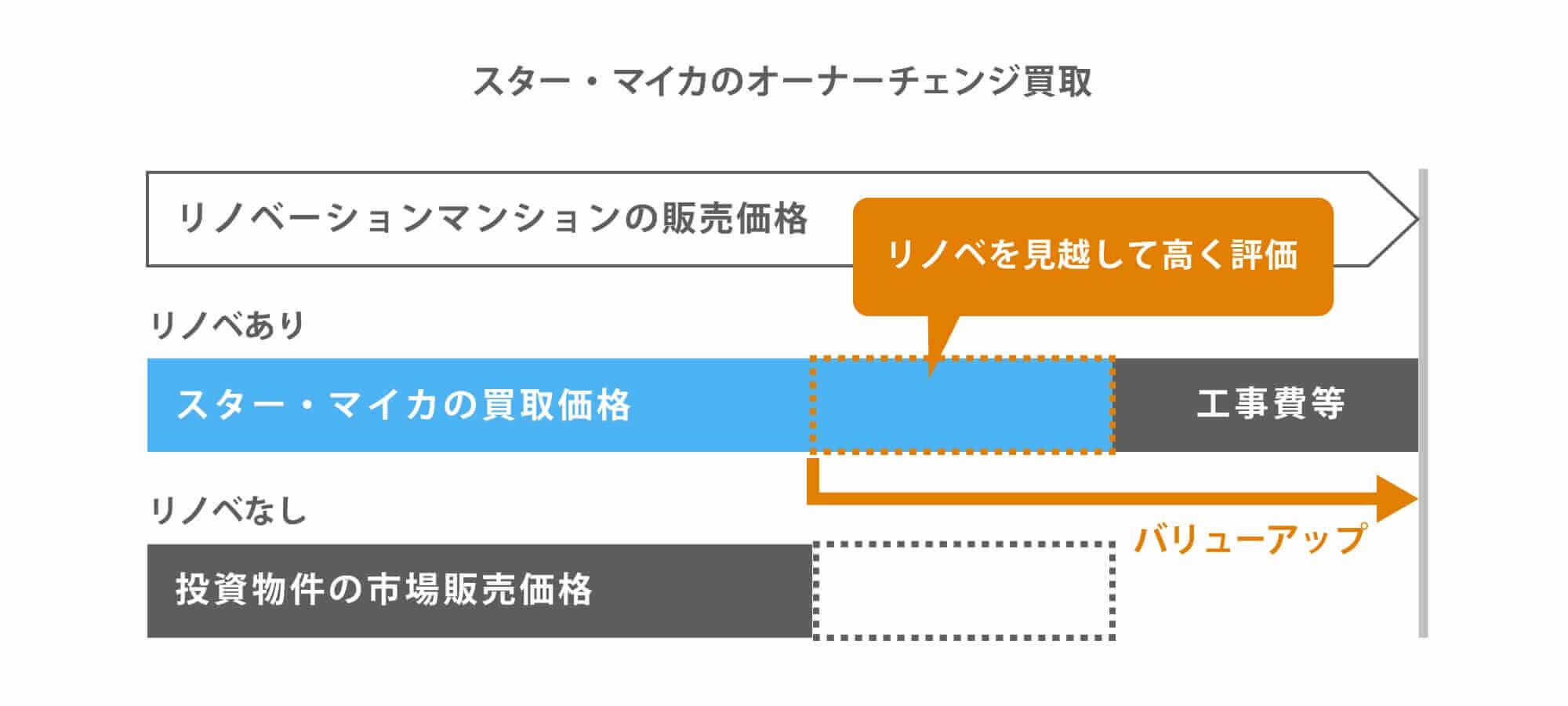

スター・マイカでは、賃貸中のファミリータイプの物件も積極的に買い取っています。

これは投資用マンションを利回りだけでなく、居住用リノベーションマンションの「素材」として評価しているからです。

入居者が退去した後に、リノベーションを加えて物件を生まれ変わらせ、居住希望者に提供します。

そのため、利回りの低くなりがちなファミリータイプの賃貸中マンションや築年数が経過し価値の下落している物件、地方物件などのオーナーチェンジ物件も積極的に買取をしています。

このようにオーナーチェンジ物件の買取とリノベーションを掛け合わせた事業スキームは、スター・マイカ独自のものとなっています。

そのため、ファミリータイプのオーナーチェンジ物件の買取を積極的に行っている不動産会社はとても少ないです。

スター・マイカの買取を利用したお客様の声

スター・マイカに賃貸中のマンションをご売却されたお客様から頂いた声をご紹介します。

ローン返済

豊富な買取実績

賃貸に出していたマンションの管理費が上がったことにより、収支が悪化したので、売却を検討しました。いずれは自分で住む予定でしたが、転勤先で物件を購入することになったため、売却に踏み切りました。仲介業者経由で広告を掲載していましたが、買い手が見つからず、買取実績が豊富なスター・マイカに買取っていただきました。

資産入替

ニーズに適したサービスの提供

給湯器の故障など設備の老朽化を機に、新しいマンションへの買い替えを決めました。調べた結果、賃貸中のマンションの場合は、仲介業者経由で一般消費者へ売却する金額と直接買い取って頂ける買取業者の金額がそれほど変わらないことがわかったので、契約不適合責任を追わないこちらの会社に買い取っていただきました。

資産売却

比較検討のサポート

数年前に法人名義で購入していた物件の1つでしたが、周辺の相場が上がってきたこともあり、一部手放すことを検討していました。5社で比較検討しましたが、提示いただいた金額も他社と比べて高く、売却までの案内が簡潔でレスポンスも早かったので、こちらの会社へ売却することを決めました。

終活

パイオニア企業としての信頼感

終活を通じて、資産整理を事前に済ませておこうと思い、売却活動を開始しました。オーナーチェンジ物件の買取が得意な会社に依頼したかったため、事業規模や買取実績を検索して、信頼のできたスター・マイカに買取査定を依頼しました。パイオニア企業ということもあり、一連の流れがスムーズでストレスを感じることもなかったです。

投資用マンションの売却でよくある質問

この章では、投資用マンションの売却でよくある質問について解説します。

Q1. 投資用マンションがなかなか売れない場合はどうすべき?

最終的には値下げをすることが現実的な調整方法です。

値下げに抵抗がある場合には、例えば一般媒介契約で複数の不動産会社に売却を依頼し、人海戦術で売却を試みるといった対策も考えられます。

一般媒介とは複数の不動産会社に重ねて仲介を依頼できる契約のことです。

仲介手数料は成功報酬であるため、複数社に依頼すると不動産会社の間で競争原理が働き、早く売れる可能性が高まります。

Q2. 投資用マンション売却と自宅マンション売却の違いは?

投資用マンション売却と自宅マンション売却の違いは、主には「買主が中を見ずに買うこと」と「売却後に賃貸人の地位承継通知を行うこと」、「賃料や敷金の精算を行うこと」の3つです。

投資用マンションの売却は、買主が中を見ずに買うため、賃貸借契約書や間取り図面等の買主が物件の概要を把握できる資料はしっかりと用意しておく必要があります。

また、賃貸人の地位承継や賃料等の精算といった特別な手続きを行うことから、不動産会社は投資物件の扱いに慣れた会社を選ぶことが適切です。

Q3. 査定額に満足できないときはどうすればいい?

まずは、しっかり査定の根拠を説明してもらうことが望ましいです。

不動産会社が参考にした売買事例があれば、見せてもらうことが適切といえます。

また、他社にも査定を依頼することも実施すべきです。

複数社の査定結果を比較することで、安過ぎるか否かを客観的に判断することができます。

投資用マンションの運用は売り時も重要なポイント

投資用マンションをいつ売却するかというのは、きわめて大きな問題です。

あらかじめ売却方法に関する知識を頭に入れ、計画的に売却のスケジュールを検討することが大切です。

今回の記事で紹介した定期的に査定を依頼し不動産市況の変化を確認したり、修繕費が増えるタイミングに注意して売却のタイミングを逃さないように注意しましょう。

この記事の執筆者

竹内 英二Eiji Takeuchi

不動産鑑定事務所および宅地建物取引業者(株)グロープロフィットの代表取締役。

不動産鑑定の他、不動産に関する相談業務や不動産系のウェブ記事ライティングを手掛けている。

この記事の監修者

吉満 博Hiroshi Yoshimitsu

これまでの建築設計・不動産売買仲介業務の実務経験や自社サイトでの集客をもとに、ライターとして不動産・金融ジャンルを中心に記事を執筆するほか、不動産会社や士業などの集客支援を行う。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「オーナーチェンジ」の関連記事

-

投資用マンションの売却タイミングは?高く売るコツを解説

-

札幌で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

仙台で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

兵庫県で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

埼玉で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

神奈川で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

福岡で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

東京で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

収益物件(収益不動産)の売却時にかかる税金や費用・計算方法について

-

収益物件(収益不動産)を高く売る方法や売却時の注意点を紹介

-

賃貸中のマンションは売却できる?物件売却のコツ・流れ・注意点

-

戸建てのオーナーチェンジ物件を購入する時の注意点 – 利回りはどれくらい?

-

大阪で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

マンション・不動産投資をやめたいと思う理由や資産売却のタイミングは?

-

オーナーチェンジ物件はなぜ危険と言われているのか?収益物件購入時の注意点

-

オーナーチェンジ物件が売れないって本当?収益物件を売却できなかった時の対策

-

レントロールとは?基礎知識と収益物件売買時に確認すべきポイントを解説

-

区分マンション投資の利回りの目安は?不動産投資のシミュレーション具体例

-

区分マンションの売却タイミングはいつ?売却方法や発生する費用や買取について

-

区分マンションとは?分譲マンションとの違いや儲からない投資と言われている理由

-

オーナーチェンジ物件の管理会社の変更方法について詳しく解説

-

オーナーチェンジ物件の注意点とは?購入と売却で失敗しないためのコツ

-

オーナーチェンジ物件に自分が住みたい場合の手順と注意点

-

オーナーチェンジ物件の追い出しとは?悪質入居者の退去方法を解説

-

【なぜ収益物件を売るのか】オーナーチェンジ物件を購入するときに確認すべき売却理由

-

マンションなどの不動産投資における修繕費と修繕費を抑える3つのポイント

-

ワンルームマンションの売却!不動産投資物件を高く売るために絶対必要な5つのコツ

-

投資用マンションで不動産投資をしているサラリーマンや投資家向けの確定申告

-

不動産投資用マンションを相続したらどうする?知っておきたい8つの手続き

-

修繕積立金とは?不動産投資用マンションの運用にかかる費用をおさらい

-

投資用マンションの耐用年数とは?寿命と資産価値から考える不動産売却時期

-

賃貸物件の原状回復の費用はいくら?入居者・貸主の責任範囲と契約時の確認事項

-

マンション経営で家賃収入を得るメリット – 経費を考慮した運用を

-

投資物件をオーナーチェンジしたい!買主の視点で考える売却のコツ

-

マンション投資の5つのリスクと対処法を徹底解説!出口戦略の立て方とは?

-

表面利回りと実質利回りの違い – 不動産投資の基礎知識と計算方法

-

マンション経営で経費計上できる費用の範囲は?節税のポイント

-

サブリースとは?メリット・デメリットや契約時のトラブル回避のポイント

-

賃貸マンションの売り時 – オーナーチェンジを視野に入れた投資用不動産売却のコツ

-

オーナーチェンジ時の敷金の扱いとは?賃貸中の承継トラブル回避のポイント

-

【雛形・テンプレート付き】オーナーチェンジ時に賃貸人変更通知書を発行する手順と記載内容

-

マンションの退去・立ち退き料は必要? – オーナーチェンジで立ち退きトラブルを回避する方法

-

賃貸の家賃を値上げしたい!オーナーチェンジ物件購入後に賃料交渉する方法

-

オーナーチェンジ物件の買取業者5選!エリア別のおすすめ不動産会社も紹介

-

投資用マンションを売却して、オーナーチェンジするときのポイント

-

オーナーチェンジ物件とは?マンションや不動産の投資用物件として人気の理由

もっと見る