家が買った時より高く売れる理由と売却時に注意すべき3つのこと

さまざまな理由から、新築の家を購入しても、すぐに手放さなければならないことがあるでしょう。

築浅物件は高く売れるので有利ですが、注意しなければならないことがあります。

そこで今回の記事では、築浅の物件売却の売却を考えている方に向けて、家が買った時より高く売れる理由、築浅物件を売却する方法や特徴、注意点などを解説します。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

買ったばかりの家を売るのはどんな理由があるのか

まず、買ったばかりの家を売却する理由にはどのようなものがあるのかご紹介します。

部屋の広さや間取りへの不満

気に入って購入した部屋でも実際に住んでみると、思ったより狭く感じた、間取りが使いづらかった、というケースです。

毎日生活する場所なので、ストレスが大きい場合は、買ったばかりでも売却が選択肢になります。

騒音など近隣住戸とのトラブル

近隣住戸とのトラブルが発生してしまい、解決が出来なかったケースです。

特に騒音トラブルは、相手が解決に協力的で無い場合は引越しを余儀なくされる可能性があります。

離婚や転勤により住む必要がなくなった

離婚や転勤等により、そこに住む必要がなくなるケースです。

また、離婚の場合は、夫か妻のどちらかがそのまま住み続ける場合でも、財産分与等の関係から売却するケースがあります。

その際、このあとに出てくる「リースバック」もよく利用されています。

収入が減り、住宅ローンを支払えなくなった

収入が減ったり、病気で働けなくなるなど、経済状況の悪化により売却せざるを得ないケースです。

この場合は、「まとまった資金が欲しいので自宅を売却したいけれど、引越しはせずにこのまま住み続けたい」と考え、「リースバック」という手段で売却を行うケースがあります。

- リースバックとは、自宅など所有権のある不動産を第三者(主に不動産会社や投資家)に売却して、売却先と賃貸借契約を締結することで同じ物件に住み続けることができる仕組みのこと。

リースバックについては、こちらの記事で詳しく解説しています。

買ったばかりの家を売却する場合、事情は人それぞれです。

もし、「短期間ですぐに売却をしなければいけない」という状況であれば、「買取」がおすすめです。

通常、仲介で物件を売却する場合の売却期間は平均3ヶ月となっています。

しかし、買取であれば査定から最短1週間での売却が可能になります。

買取については、この記事の最後で詳しく紹介しています。

ここ数年、買ったばかりの家が高く売れる理由

ここでは、近年、築浅物件が高く売れている理由などを解説していきましょう。

ここ数年、築浅の物件が、購入当初より高く売れる事例が全国で見られています。

一般的に、築浅物件は建物価格が下がるため、売却すると新築当初よりかなり安い価格で売却となるケースが通常でした。

しかし、ここ数年は土地価格が上昇しており、築浅物件を売却すると、新築当初よりも価格が高くなる現象が散見されています。

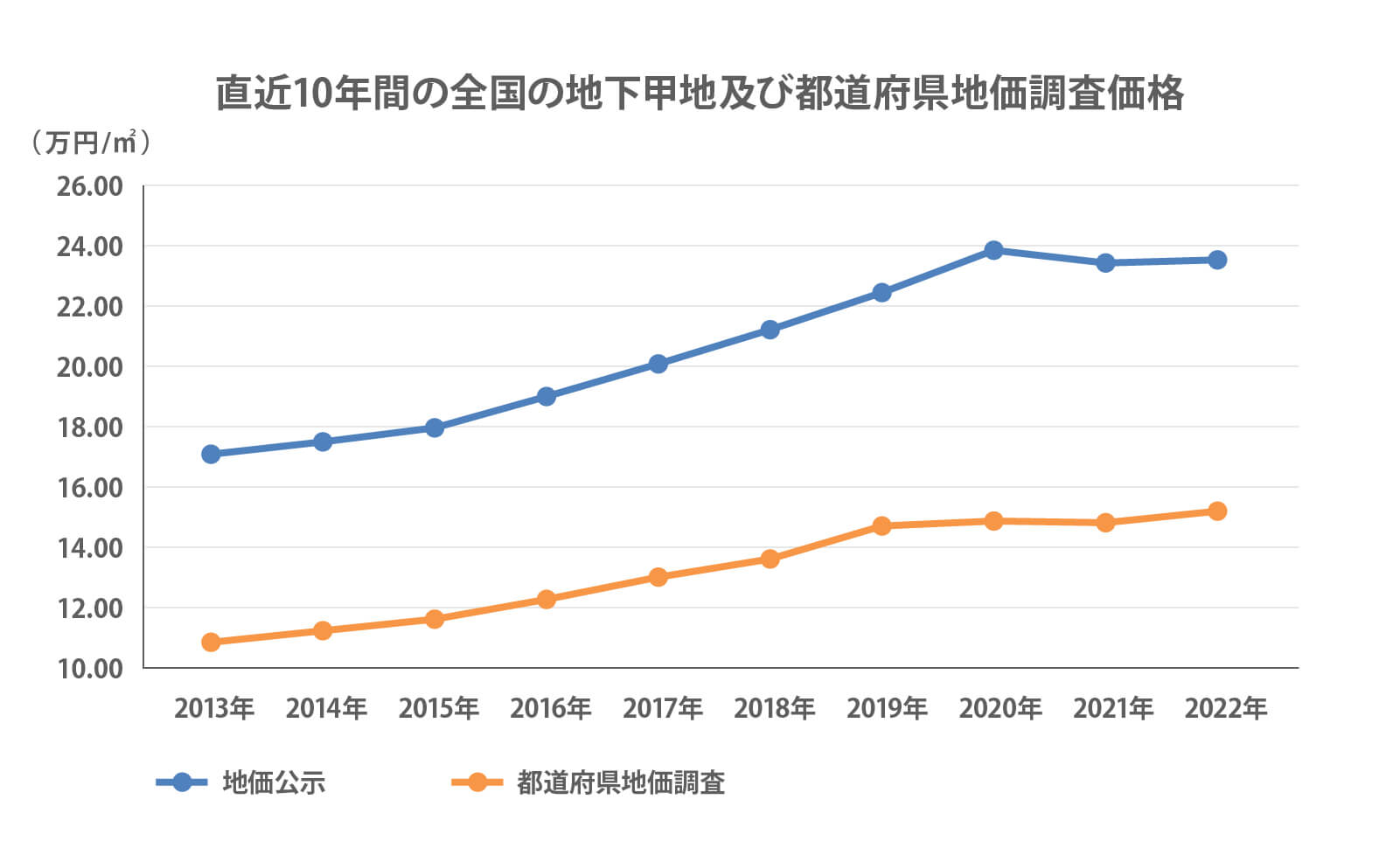

以下に、直近10年間の全国の地価公示及び都道府県地価調査価格の平均額の推移を示します。

出典:国土交通省「都道府県地価調査」「地価公示」(2022年)

全国の土地価格は、2013年以降上昇しています。

2013年以降に建てた築浅物件は、建物価格の下落以上に土地価格が上昇していることがあるため、高く売却できているようです。

築浅物件が高く売れるのは、今のような土地価格が上昇している時期だけです。

もし、今、築浅物件を売却する予定があれば、高く売れる可能性が高いため、すぐに売るべきです。

売却予定のある人は、タイミングを逃さないようにしましょう。

以下の記事では、マンション売却の流れについて詳しく解説していますので、合わせて確認しておくと良いでしょう。

買ったばかりの家が高く売れるその他の理由について見ていきましょう。

新築工事完了から1年以内の売却

新しく建てた物件は、住宅の品質確保の促進等に関する法律(品確法)で定められている以下の条件を満たすことで「新築物件」とみなされるため、高く売却しやすくなります。

- 建築工事完了(竣工)から1年以内

- 建築工事完了(竣工)から一度も人が住んでいない

日本の住宅では、「新築物件」の人気が根強いことから高く売れる可能性が高まります。

まだ住んでいない新築物件を売りたい場合、1年以内での売却を検討しておきましょう。

TVや雑誌などで話題になった地域

テレビ、雑誌、インターネットなどで「住みたい街ランキング」に選ばれたりして、注目度が集まっている街にある家は高く売れる傾向があります。

街に注目が集まり、その街に住んでみたい人が増えることで、家が高く売れる可能性が高まります。

再開発予定がある地域

購入した家の近隣地域一帯が再開発されたり、再開発予定が決まったりした場合、周辺の地価(土地の売買価格)が上がるケースがあります。

周辺の地価(土地の売買価格)が上がると、購入時よりも家が高く売れる可能性が高まります。

ここ数年、買ったばかりの家が高く売れる理由について見てきましたが、次に築浅の家を売却する時の3つの注意点についてお伝えします。

築浅の家を売却する時の3つの注意点

ここでは、築浅物件を売却する際の注意点について解説していきましょう。

築浅物件を売却する際には、以下の3つに注意する必要があります。

築浅物件を売却する際の注意点

それぞれの注意点を見ていきましょう。

1.オーバーローン

築浅物件を売却するとき、注意点のひとつにオーバーローンがあります。

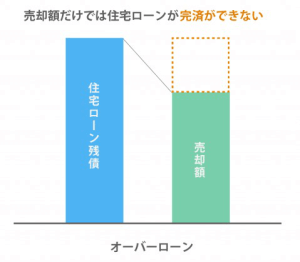

- オーバーローン

- オーバーローンとは、ローン残高の方が売却価格よりも大きい状態のことです。

住宅ローンの減り方と、住宅価格の下がり方のイメージを表すと以下のような概念図になります。

住宅ローンを借りている人は、ほとんどの人が元利均等返済という方式で住宅ローン返済を行っています。

- 元利均等返済

- 元利均等返済とは、利息と元本の合計額が毎月一定額となる返済方法です。

たとえば、毎月の返済額が10万円だとしたら、その内、4万円が利息で6万円が元本返済となるような返済です。

住宅ローンは、借りた当初にもっとも多くの元本が残っています。

借りた当初は、元本価格が大きいため、前半戦は元利均等返済額のうち、利息の占める割合が大きくなるでしょう。

すると、購入当初は住宅ローンを返済しても、一向に元本返済が進まないという現象が発生します。

住宅ローンの返済は、後半になればなるほど、元本が小さくなり、利息も減ります。

後半では、元利均等返済額のうち、利息の占める割合が小さくなり、元本が減っていくのです。

住宅ローンの減り方を表したカーブを見ると、上に凸のカーブを描いて下落していきます。

よって住宅ローンは、返済から数年間経っても、ほとんど減っていないという現象が発生します。

ローンが残っている家を売るときにやるべきことについては、以下の記事で詳しく解説しています。

家の価格は新築当初が高くすぐに価格が下がる

一方、家の価格は新築当初が一番高く、その後、すぐに価格が下がっていくことが通常です。

ここ数年では、例外的に土地価格が上昇しており、築浅でも新築当初より高く売れる現象が見られていますが、ほとんどの場合、新築直後は価格が下がることが普通です。

新築物件には、新築プレミアムが価格に加わっています。

日本の不動産は、新築か否かによって、価格が大きく異なってしまう傾向にあります。

つまり、新築プレミアムがなくなると、価格がガクンと下がってしまうのです。

また、住宅は建物価格と土地価格の合計で構成されていますが、建物価格は年々下がり、やがて価格はゼロとなります。

これに対して、土地価格がゼロとなることはありません。

そのため、住宅価格がゼロとなることはありませんが、下に凸のカーブを描いて価格が下がっていきます。

このように、住宅ローンの下がり方と、家の価格の下がり方には違いが見られるため、築浅当初はオーバーローンが起こりやすくなります。

特に、フルローンに近い状態で家を購入している人は、オーバーローンになりやすいので注意が必要です。

もちろん、オーバーローンであっても、物件が売れないわけではありません。

売却額では返済しきれなかった残債を、売却と同時に返済すれば売却が可能です。

住宅ローンを借りる際、家には抵当権が設定されています。

- 抵当権

- 抵当権とは、銀行が家を担保に取っていることを証明する権利のことです。

抵当権が付いている物件は、仮に住宅ローンが返せなくなった場合に、銀行は強制的に競売にかけることができ、住宅ローンを回収することができます。

仮に、抵当権が付いている物件をそのまま売却すると、銀行が競売にかけることができる権利が残ったままということになります。

そのような物件を購入する人はいませんので、抵当権を外すことが売却の絶対条件となります。

売却でオーバーローンとなってしまう人は、査定を取った時点で、残る残債を返済できるかどうか確認する必要があるでしょう。

住み替えローンが利用できる場合あり

また、買い替えを行う人であれば、住み替えローンを利用できる場合もあります。

- 住み替えローン

- 住み替えローンは、買い替えをする際、売却で返済しきれなかったローン残債を新たに購入する不動産のローンに上乗せして借りるローンのことをいいます。

ただし、住み替えローンは、購入する物件の価格以上に新たなローンを借りることになるため、大手企業に勤務しているなど、信用力の高い人でないと利用することができません。

オーバーローンとなる場合には、返済方法をどうするか考え、早めに銀行に相談しに行くようにしてください。

抵当権は、売却の引渡当日にしか抹消できませんので、抹消までの段取りを銀行とよく相談しておきましょう。

2.築5年以内売却の税金

ここでは、築5年以内に売却した際の、税金について解説していきましょう。

不動産売却で譲渡所得が発生すると、所得税及び住民税、復興特別所得税の税金が発生します。

譲渡所得とは、以下の計算式で求められる所得です。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

※譲渡価額は売却額のことをいいます。

※取得費とは、土地については購入額、建物については購入額から減価償却費を控除した後の価額になります。

※譲渡費用は、仲介手数料や測量費など土地の譲渡に要した費用です。

譲渡所得にかかる税率は、不動産の所有期間によって決まります。

所有期間は5年以下であれば、短期譲渡所得、5年超であれば長期譲渡所得とされます。

それぞれの税率は以下の通りです。

| 所得機関 | 所得税 | 住民税 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

復興特別所得税の税率は、所有期間に関係なく、2.1%となります。

築浅といっても、5年以内だと税金が高くなり、6年目以降であれば、税金が約半額となります。

近年は、土地価格が上昇しているため、築浅で売却すると譲渡所得が発生することがあります。

築浅物件の売却の際、売却価格が安くなるとオーバーローンの問題が生じますが、売却価格が高くなると税金の問題が生じます。

譲渡所得が発生する場合には、税金が高くなるということに注意しておきましょう。

居住用財産であれば3,000万円特別控除が使える

なお、以下の要件にあてはまる居住用財産であれば、3,000万円特別控除と呼ばれる節税特例が使えます。

居住用財産の定義

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取壊し後1年以内か、いずれか早い日までに譲渡する場合(取壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

3,000万円特別控除を適用すると、譲渡所得は以下のようになります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除の適用の結果、譲渡所得がゼロ(マイナスの場合もゼロ)であれば、税金は発生しません。

5年以内の売却でも、税金の心配の必要はなくなります。

3,000万円特別控除が適用できると言っても、買い替えで住宅ローン控除を適用する場合には注意が必要です。

3.買い替えなら住宅ローン控除を優先

住宅ローン控除は、サラリーマン最大の節税手段とも言われています。

- 住宅ローン控除

- 住宅ローン控除は、個人が新築住宅または中古住宅の購入、もしくはリフォームを行った際、10年以上のローンを組んでいる場合には、自分が住むことになった年から一定期間にわたり、所定の額が所得税から控除される制度です。

ただし、この住宅ローン控除は、売却物件で3,000万円特別控除を使ってしまうと、購入物件で住宅ローン控除が利用できなくなりますので、注意が必要です。

買い替えで新たに購入した物件に入居した年のほか、その前後2年間のうちに3,000万円特別控除を使ってしまうと、住宅ローン控除が使えないというルールになっています。

住宅ローン控除を利用すると、不動産会社等の消費税課税事業者から購入する場合、10年間で最大400万円、個人の消費税非課税事業者から購入する場合、最大200万円の節税ができます。

一般的には、よほど高く売れない限り、買い替えで3,000万円特別控除を利用するよりも、住宅ローン控除を利用したほうが節税効果は高いです。

住宅ローン控除のほうが、節税効果が高いようであれば、売却時の税金は諦めて払うようにしてください。

買い替えで築浅物件が高く売却できたときには、3,000万円特別控除と住宅ローン控除をしっかりと比較した上で選ぶようにしましょう。

住宅ローン控除と併用できる特例については、以下の記事で詳しく解説しています。

3ヶ月経っても売れないのは販売戦略ミスかも!?

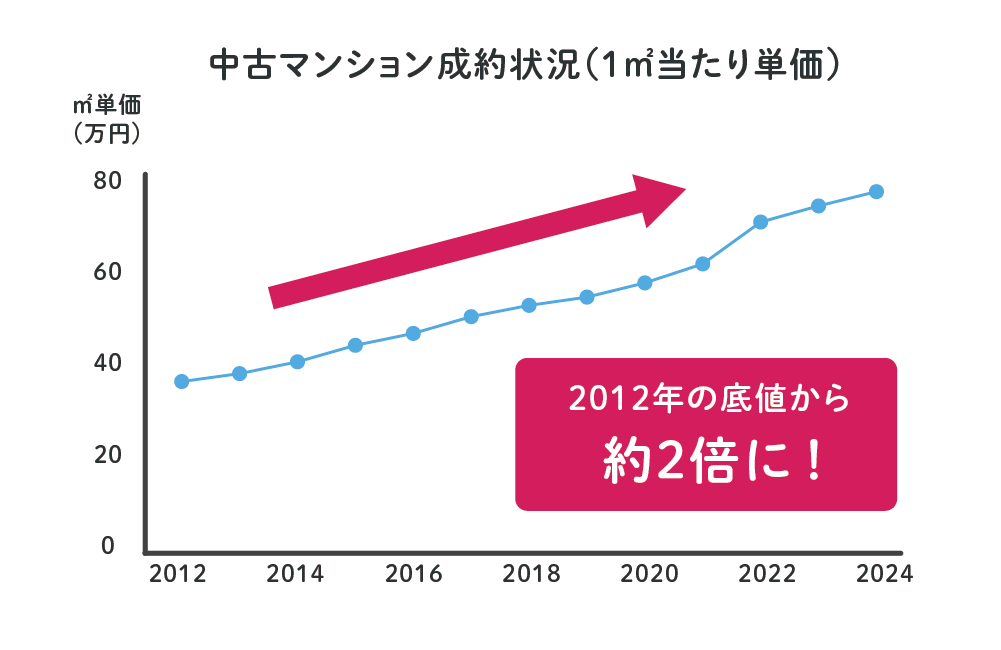

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、ちょっと焦らなければならないかもしれません。 いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。

「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

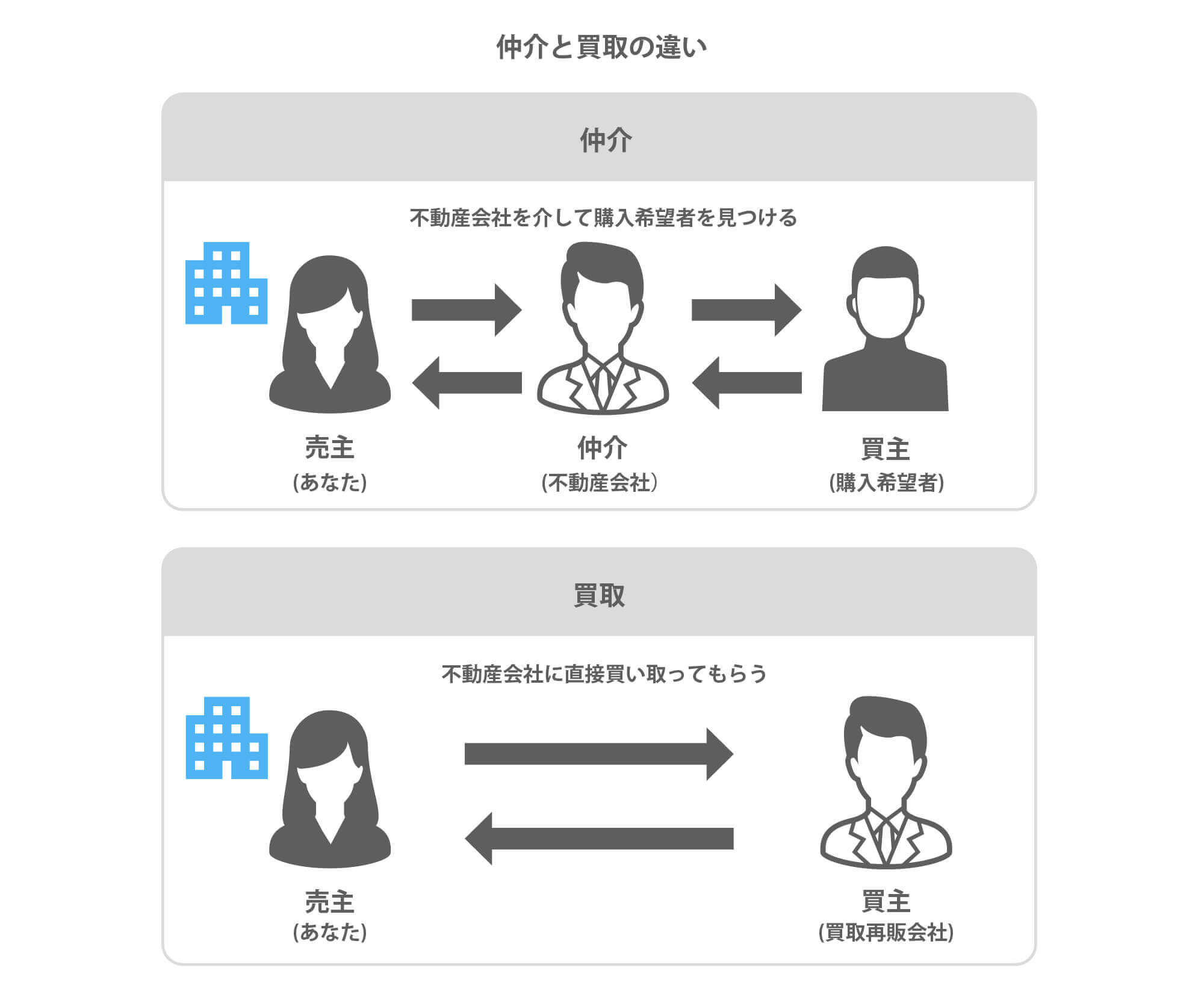

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなります。 仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な買える価格を提示していますので、場合によっては最短で数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。 参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

まとめ

築浅物件の売却は、安い売却の場合はオーバーローン、高い売却の場合は税金に注意する必要があります。

近年では、築浅物件は購入時よりも高く売却できるケースが増えています。

買い替えの場合には3,000万円特別控除と住宅ローン控除のどちらを適用するか、しっかりと見極めるようにしてください。

以下の記事では査定についても詳しく解説していますので、合わせてご覧ください。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「家・戸建て売却」の関連記事

-

一戸建ての家を売るときにチェックすべき5つの注意点。売買時のよくあるトラブル例も紹介

-

家売却前にここまでやれば安心!家を売る前に知っておきたい内覧の全知識

-

家が買った時より高く売れる理由と売却時に注意すべき3つのこと

-

家購入の年収っていくら必要?適正な住宅ローンを決める3つの基準

-

家や中古住宅を売るオススメの時期は?不動産売却のタイミングは「築年数」が重要

-

家売却で成功するために知っておきたい5つのポイントを徹底解説

-

実家を後悔せずに売却するタイミング│空き家を放置すると起こりうる問題とは?

-

転勤が決まったときの持ち家はどうすべき?売却と賃貸の注意点を解説

-

家を売る理由って嘘でなく正直に伝えるべき?売却理由による査定額と売却期間への影響

もっと見る